“一切伟大,皆由双手创造!”梦之蓝手工班品牌闪耀央视黄金时段,以独特的创意展现了中国匠造之美,让世界看见中国文明之光。在竞争激烈的白酒领域,历来就有“铁打的茅五,流水的老三”的说法,如今这一格局正迎来新的变化,在此背景下,洋河股份能否再次迎来行业第三的曙光,成为业界关注的焦点。

10月31日,在三季报法定披露截至日期来临之际,已经历了一次延期披露的洋河股份三季财报终于姗姗来迟,2021年履新洋河董事长的张联东,这次却交出了一份营收与净利双下滑的成绩单。

据报告显示,洋河股份今年前三季度实现营业收入275.16亿元,同比下降9.14%;归属于上市公司股东的净利润85.79亿元,同比下降15.92%。具体到第三季度,实现营业收入46.41亿元,同比下降44.82%;归属于上市公司股东的净利润6.31亿元,同比下降73.03%。

此前并无任何白酒企业经营管理经验的张联东,2021年接任董事长一职后就雄心勃勃喊出要创造洋河股份“二次腾飞”的“第二曲线”,打造“二次创业”的“第二阶段”的口号。

然而,在追求“二次腾飞”的过程中,洋河股份却连续两年下调了经营目标,主动放缓速度。截至2024年三季度末,洋河股份的营收与净利润均出现了下滑,遗憾地失去了白酒行业第三的宝座。受此影响,10月31日市场反应剧烈,洋河股份开盘股价大幅低开,截至收盘跌超5%。

表1 白酒行业前三季度业绩排名

数据来源:Wind。

前有茅五压制、后有汾泸追赶

2024年以来,白酒市场竞争格局日趋激烈,从消费端来看,酒类消费市场正经历转型阶段,酒企发展步入了冷静反思期,消费需求稍显疲软,“库存高企”的问题较为突出;从价格端来看,由于白酒供应量的增长与消费者购买力变化的影响,全国白酒市场价格波动频繁。

在此背景下,无论是行业领军品牌还是区域酒企,都在积极采取多种 “控货稳价”措施,以期尽快走出动销困局,整个行业都笼罩着阵阵寒意。

早在2010年,洋河股份营收首次超越泸州老窖,成功跻身行业第三名,与茅台、五粮液一同开启了“茅五洋”的新时代。然而,截至2023年底,尽管洋河股份依然保持着行业营收第三的位置,但从业绩增速上来看,它已经明显落后于泸州老窖和山西汾酒。

常言道,在白酒行业中,得高端者得天下。

2019年开始,洋河股份在品牌战略方面上市“梦之蓝M6+”冲击高端市场;今年洋河股份大规模开启“梦之蓝手工班全球行”活动,以满足消费者对“真年份”品质的需求。

然而,在高端白酒领域,洋河股份面临着来自茅台、五粮液、国窖1573(特指这一款产品)等品牌的压制,首先,与茅台、五粮液、泸州老窖等历史悠久的老牌名酒相比,洋河股份高端产品梦之蓝系列推出时间相对较晚,历史文化底蕴方面略显不足,品牌记忆点并不突出,在品牌认同感上不占据优势。

其次,高端白酒的市场竞争格局——“茅五泸”基本稳定的,2020年“茅五泸”高端白酒收入市占率分别为 57%、30%、7%,这三家企业的高端白酒收入市占率合计高达94%。而洋河股份则需要与其他白酒企业一起争夺剩余的6%市场份额,这无疑是一项艰巨的任务。

洋河股份的高端产品梦之蓝M9、梦之蓝手工班等虽然有一定的市场份额,但与头部品牌相比,洋河在高端市场的影响力和竞争力仍有待提升。从2024年洋河10年年份酒的放量情况来看,尽管有所增长,但营业收入并未出现大幅提升,这也进一步反映出洋河股份在高端白酒市场的拓展之路并非一帆风顺。

在次高端白酒领域,有山西汾酒和泸州老窖等品牌虎视眈眈。据三季报数据显示,洋河股份在今年前三季度实现了营业收入232.74亿元,但同比下降8.87%;其归母净利润为85.79亿元,同比下降15.92%。

相比之下,山西汾酒则表现出强劲增长势头。山西汾酒今年以来一路高歌猛进,前三季度实现营业收入265.93亿元,同比增长18.59%;净利润更是高达113.5亿元,同比增长20.34%;泸州老窖同样表现不俗,前三季度营业收入215.65亿元,同比增长9.7%;净利润115.93亿元,同比增长9.72%。

截至2024年三季度末,在营业收入方面,洋河股份已经被山西汾酒超越,滑落至行业第四名,在净利润方面,洋河股份更是被泸州老窖、山西汾酒远远地抛在身后,仅位居行业第五名。

近年来,白酒行业陷入激烈的存量竞争之中,洋河股份既受到茅台、五粮液等高端市场巨头的压制,又面临山西汾酒、泸州老窖等次高端市场品牌的紧追不舍,其处境显得尤为艰难。

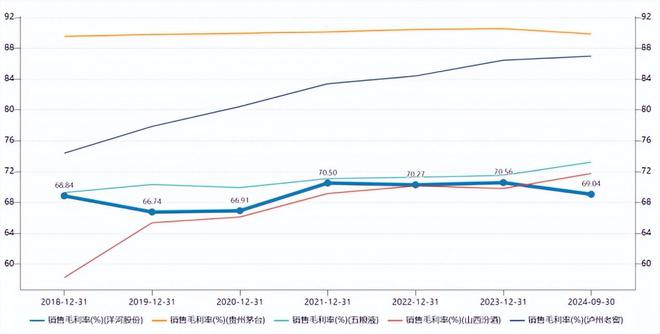

对比洋河股份与贵州茅台、五粮液、泸州老窖、山西汾酒的毛利率,不难发现洋河股份在2018年毛利率68.84%与五粮液69.27%非常接近,并且远高于山西汾酒58.22%,然而,经过五年的发展,洋河股份毛利率已成为五家公司垫底的存在,截至2024年三季度末,洋河股份毛利率已降至69.04%,比山西汾酒毛利率还要低2.7个百分点。

图1 白酒企业毛利率对比。资料来源:Wind。

近年来,山西汾酒与泸州老窖均取得了显著的双位数增长,相比之下,洋河股份的增速却先出现放缓趋势。随着三季度财报的发布,洋河股份的营收与净利润均转为负增长,痛失行业老三宝座,无疑给洋河股份及其掌舵人张联东的未来发展与前途蒙上了一层阴影。

“茅五洋”或成历史,洋河股份下坡路

起源于隋唐时期的洋河大曲,以2003年开发的蓝色经典系列为主力,靠着那句深入人心的广告词“世界上最宽广的是海,比海更高远的是天空,比天空更博大的是男人的情怀”,洋河股份迅速风靡全国,洋河股份从江苏宿迁一家小酒厂一跃成为行业老三,成为了行业内令人瞩目的“后浪”。

从“蓝色经典”到掀起“蓝色风暴”再到成就“蓝色文化”,从海之蓝到天之蓝再到梦之蓝,从水晶梦到手工班再到大师版,洋河股份以“经”久不衰的民酒“典”范,不断为消费者美好生活奉献国潮精品和时代经典。

然而,在刚刚落幕的三季度财报季,洋河股份的业绩表现却不尽如人意。纵观位居前五名的上市酒企,无论是营收增速还是净利润增速,洋河股份均排名垫底,这或许预示着,洋河股份的辉煌时期或已成为历史。

事实上,洋河股份的下坡路早已露出端倪。

在2021年的年报中,洋河股份设定了2022年的经营目标,实现营业收入同比增长15%以上。2022年报发布时,公司实际实现了18.76%的营收同比增长,为新上任董事长张联东赢得了“开门红”。

图2 系洋河股份党委书记、董事长张联东

2022年,洋河股份再次提出经营目标:“2023年,公司将以更强信心推动公司实现更高质量、更可持续、更加健康的发展,力争实现营业收入同比增长15%”。

然而,“力争”一词似乎透露出管理层对于实现15%的些许不坚定。

“要实现白酒行业‘十四五’规划,每年15%的增长率是不够的。”在2023年5月股东大会上,张联东高调放话,“要实现企业从二次创业到二次腾飞再到二次跨越的‘双增’,每年增长率需要不低于18.5%。”

营收增速从15%提升至18.5%,张联东的这一表态无疑给市场打了一剂强心针。

然而,据2023年报数据显示,洋河股份实际营业收入同比增长率仅为10.04%,远低于2022年报中预期的15%,更不用说张联东在股东大会上提出的18.5%目标了。

到了2023年报季,洋河股份调整了发展战略:2024年,公司将坚持“稳中求进、以进促稳”的发展基调,坚定“双名酒、多品牌、多品类”的发展方向,推动企业实现可持续成长和高质量发展,力争营业收入同比增长5%-10%。

然而,此次营收增长目标却罕见地从18.5%降低至5%-10%。这一增速的突然转向,再次让市场对洋河股份的未来发展充满了担忧。

2024年以来,双重夹击之下洋河股份发展尤为艰难,旗下的白酒出现了存货积压的现象。

从数据上看,2021年洋河股份存货达到168.03亿元,占总资产比重为24.78%;到了2023年,更是攀升至189.54亿元,占总资产比重也增加到27.16%。

尽管张联东曾解释,洋河股份目前适应自身节奏主动降速调整的结果。然而,降速调整的实际效果却并不理想,截至2024年三季度末,洋河股份的存货余额不降反增,达到185.17亿元,同比增速更是高达12.29%。

表2 洋河股份存货余额、合同负债

数据来源:同花顺iFinD。

在2022洋河股份经销商大会,张联东强调,“要让洋河的伙伴有更好的发展、更好的未来,让洋河的经销商成为这个行业最令人羡慕的经销商。”

洋河股份与经销商关系的四个阶段:从厂商共创1.0输血阶段到厂商共建2.0活血阶段、厂商共赢3.0强血阶段,再到如今的厂商共生4.0造血阶段,洋河股份只为给经销商提供更多机会、创造更大价值。

然而,在短短不到三年的时间里,情况发生了显著变化。在2023年度股东大会上,张联东提出“重塑渠道,回归正常经营管理本质,消费者触达不足,经销商分层分级管理,回归艰苦创业、艰苦奋斗的本源”。

从合同负债金额的变化,似乎也能感受到经销商当前的处境。2021年底合同负债金额158亿元,自从进入2022年合同负债金额就进入下降通道,2022年、2023年分别下滑13.05%和19.19%,降至110.5亿元,截至2024年三季度末,合同负债金额进一步下跌至49.66亿元,同比下滑9.98%,这一连串的下滑趋势,表明经销商和市场渠道对洋河股份未来销售情况的不确定性较强,对市场前景持谨慎态度。

张联东“大刀阔斧”改革之路

张联东于2021年2月正式接任洋河股份董事长一职,此前曾任江苏省宿迁市人民政府副秘书长、宿迁市洋河新区党工委书记,并无直接涉足白酒行业的管理经验,然而,自其上任后,便开始了“大刀阔斧”的改革。

为了将“名酒”这块金字招牌擦得更亮,张联东在上任三个月后的股东大会上,便明确提出了“双名酒、多品牌、多品类”发展战略。

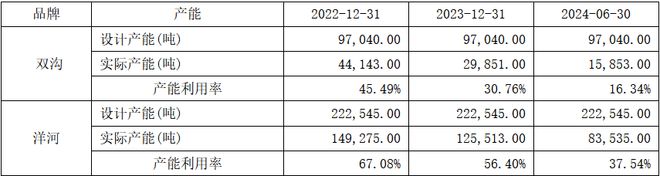

表3 洋河股份双名酒产能情况

数据来源:同花顺iFinD。

在战略实施方面,双沟品牌的表现尤为引人注目。2022年,双沟品牌设计产能为9.7万吨,但实际产能仅为4.41万吨,产能利用率仅有45.49%;到了2023年,尽管设计产能保持不变,但实际产能却下降至2.99万吨,产能利用率也进一步下滑至30.76%;更令人担忧的是,截至2024年上半年,双沟品牌的产能利用率已降至16.34%,创下了自单独披露产量以来的最低水平。

与此同时,洋河品牌的设计产能一直维持在22.25万吨的高位。虽然2022年底实际产能为14.93万吨,2023年实际产能也达到12.55万吨,且这两年产能利用率均超过了50%,但到了2024年上半年,其产能利用率却降至37.54%。这一系列数据似乎都在预示着,“双名酒战略”的实施效果并未达到预期。

然而,这只是张联东大刀阔斧改革的“冰山一角”。为实现企业“二次腾飞”,张联东在组织架构上也进行了深入调整,将原有的20多个大区调整为61个事业部,自其2021年2月23日上任以来,洋河股份经历了一场人事“大洗牌”。

表4 洋河股份董事会、监事会、高管层任职日期

数据来源:Wind。

在这期间,洋河股份核心管理层经历了一场“大换血”。2022年丛学年因个人原因辞去董事职务、傅宏兵因年龄问题辞去副总裁职务、周新虎因年龄问题辞去董事和高级管理人员职务,2023年刘化霜辞去执行总裁职务、林青和郑步军辞去公司副总裁职务。这一连串的人事变动,无疑在洋河股份的高管层引发了一场“地震”。

仔细观察董事会、监事会、高管及其他重要人员的任职日期不难发现,除了副董事长钟雨、副总裁李玉领、财务负责人尹秋明以及总工程师周新虎四人外,其余的高管人员几乎都是在张联东上任后重新聘任的。

除了高管层进行了人事调整,洋河股份普通员工队伍在张联东的领导下,也是日渐“强大”。

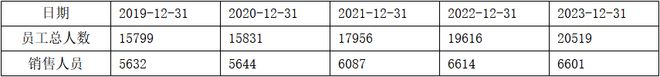

表5 洋河股份员工人数

数据来源:同花顺iFinD。

自张联东上任后,公司员工从2020年底15831人增加到2023年底20519人,其中销售人员的增长尤为显著,从5644人激增到6601人,增量957人。与销售人员的增长相对应的是销售费用的增加,从2020年底的35.33亿元增加到2023年的53.87亿元,增幅达到了52.47%。在张联东的战略布局下,洋河股份正在积极扩充销售力量。

值得一提的是,销售费用中的广告促销费用增长尤为迅猛,从2020年14亿上升至2023年34亿,增幅145%,而同时期营收增速仅为30%,不管是销售费用增速还是广告促销费,均远高于营收增速。

张联东似乎认为,通过增加销售人员数量、扩大广告促销投入,就能够有效开拓市场。

在今年6月份的股东大会上,张联东介绍洋河股份未来的经营策略,强调将聚焦省内+长三角的大本营市场,一方面要深入推进全国化,另一方面,省内将进一步聚焦,回归大本营。

作为从江苏起家的白酒企业,洋河股份在江苏主战场的表现亦不尽如人意。

表6 洋河股份、今世缘在省内市场收入情况

数据来源:同花顺iFinD。

在江苏省的白酒市场,洋河股份与今世缘并列为两大领军品牌。虽然洋河股份多年来一直稳坐老大宝座,但老二今世缘正在奋起直追。具体而言,近年来,今世缘在江苏省内的营业收入实现了显著增长,从2021年底59.32亿元跃升至2024上半年的66.58亿元;相比之下,洋河股份的营业收入则从115.56亿元下滑到95.51亿元,现与今世缘的销售额差距正逐渐缩小。

为了提升洋河股份在本土市场的竞争力,焕发 “新的活力”。张联东在今年加大销售费用的投放,在2024年上半年,洋河股份销售费用达到26亿元,同比大涨15.59%。其中占比超过70%的广告促销费就大幅增长19.61%,至18.36亿元。截至2024年三季度末,洋河股份销售费用进一步增长至39亿元,与去年同期相比,仍然保持着9.5%的增长态势。

表7 洋河股份销售费用投放情况

数据来源:同花顺iFinD。

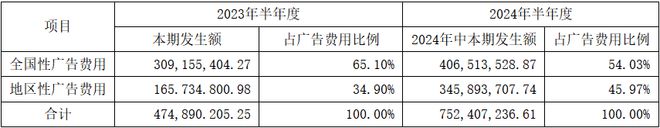

从广告费用的投放区域来看,洋河股份确实在加大对大本营市场的宣传力度。2024年上半年,地区性广告投入高达3.46亿元,这一数字是去年同期投放费用的两倍之多,占全部广告费用的比例也从34.9%提升至45.97%。

表8 洋河股份广告费用投放情况

资料来源:公司半年报。

然而,尽管洋河股份在广告营销上投入巨大,但遗憾的是,这种疯狂的广告攻势并未能带来业绩的相应增长。

洋河股份的业绩从增速放缓逐渐演变为负增长,洋河股份在最近的投资者关系活动中坦言,公司不断强化省内市场工作,聚焦渠道、品牌和经销商,深入开展增点扩面工作,效果显现需要一定时间。

目前来看,张联东的营销策略似乎遇到了一些挑战。

在中秋、国庆“双节”加持下,第三季度洋河股份的营收与净利增速双双为负,考虑到第四季度通常是白酒行业的销售淡季,若想增速在这一时期实现反转,难度可想而知。因此,张联东带领洋河股份重返行业前三之路,依旧任重而道远。

|