10月份,货拉拉叕冲击IPO了。

自2023年3月开始,货拉拉就密集地向港交所发起冲击,其分别在2023年3月、9月以及2024年4月向港交所递交了上市申请。算上2021年6月赴美上市搁浅,这已经是货拉拉第四次冲刺IPO。

尽管货拉拉以超五成的市占率稳坐同城货运头把交椅,但就在其于港交所门外闪赚腾挪、进进出出之时,竞争对手满帮集团和快狗打车早已成功登陆资本市场,国内其他一些代表性的物流快递公司也都在前几年完成上市。可以说货拉拉已经错过了最好的上市窗口期。

成立至今,货拉拉合计进行了11轮融资,共融得26.6亿美元,估值也由从最初的5500万元飙升至顶峰的900亿元。其背后站着由高瓴、红杉、顺为、清流资本、腾讯、美团等组成的豪华投资团队。

然而,进入2024年,货拉拉的估值开始回调,目前已从高点的900亿缩水到650亿。股东们谋求上市变现收益的愿望异常迫切。

近年来,围绕在货拉拉身上的争议不断。此次能否如愿上市,还是一个非常大的未知数。

货拉拉此次再度冲击上市的底气主要来自首次实现盈利。

根据招股书,货拉拉2021年、2022年、2023年和2024年上半年的净利润分别为-20.86亿美元、-0.49亿美元、9.73亿美元和1.84亿美元。这意味着,从2023年开始,货拉拉实现扭亏为盈。

2022年至2024年上半年货拉拉财务数据

然而,货拉拉的盈利实际上水分比较明显——其并非靠着实际的经营绩效改善,而是临时抱佛脚、到处“抠钱”营造出的虚假繁荣。

具体来说,为扭亏,货拉拉祭出了“三板斧”:一是压缩司机收益来增加收入,二是降低销售及营销开支,三是靠裁员降薪来降低人员成本。

『摩羯商业评论』认真分析了货拉拉为了扭亏出台的“三板斧”,发现其中门道儿颇深,并且轮动效果明显。

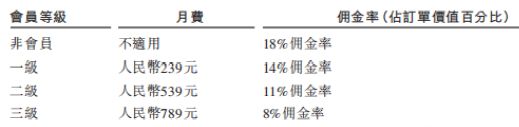

第一板斧:货拉拉通过改革会员制、会员费加佣金双重收费,以及提高会员费标准等多种方式,来薅司机羊毛来补充自己的收入。

从收入结构来看,货拉拉的收入来源主要有三块:货运平台服务、多元化物流服务以及增值服务。其中,公司超过六成的收入来自于货运平台服务,主要是向司机收取的会员费和佣金。

货拉拉的收入构成情况

目前,货拉拉针对司机收取的费用采用会员费和佣金结合的方式。事实上,起初货拉拉的会员制并非如此,而是分为会员费和佣金抽成两种独立的模式,司机二选一即可。

2021年,货拉拉开始推行新的会员制,在这之后,司机不仅要缴入会费,还要额外缴纳每单的佣金,司机的收入大打折扣。

2022年,货拉拉又推出多因素订单、一口价订单、“特惠顺路”产品等,在吸引顾客、增加订单量的同时却影响到司机的收益。本质上其实就是司机将自己一部分的利润让渡给货拉拉平台。

这就可以解释为何从2022年开始,伴随着新会员制的推行,货拉拉来自运单佣金的收入大幅提升,同时货运平台服务的毛利率也从2021年的58.8%大幅攀升到2023年的80.6%。

货拉拉各项业务的毛利率变化

此外,货拉拉对司机利益的压榨远不止如此。对比货拉拉去年3月和近期发布的两份招股书里提到的佣金和会员费标准,不难发现仅一年多的时间,货拉拉对司机的会员费上涨了50元。

而同期平均客单价(全球货运GTC/已完成订单数)却出现了一定程度的下降,由2021年的15.25美元下降到14.85美元。也就是说,在客单价没有上涨的前提下,货拉拉对司机收取了更高的会员费。

而这一系列的“骚操作”并不会增加货拉拉的运营成本,用司机收益置换而来的收入直接转化成了可观的利润。

本质上,这个玩法只是零和游戏下的收益再分配,向多年培养起来的稳定的司机群体下手就是一种变现的“养熟+杀熟”。

第一步,货拉拉靠让利和折扣吸引大量司机群体进入平台、并成为其会员,培养出庞大且稳固的司机团队,即为“养熟”;

第二步,待司机严重依赖货拉拉平台之后,通过各种手段变现降低运价、提高佣金或会员费,让司机之间进行低价竞争,压榨司机收益来提高自身利润,即完成“杀熟”。

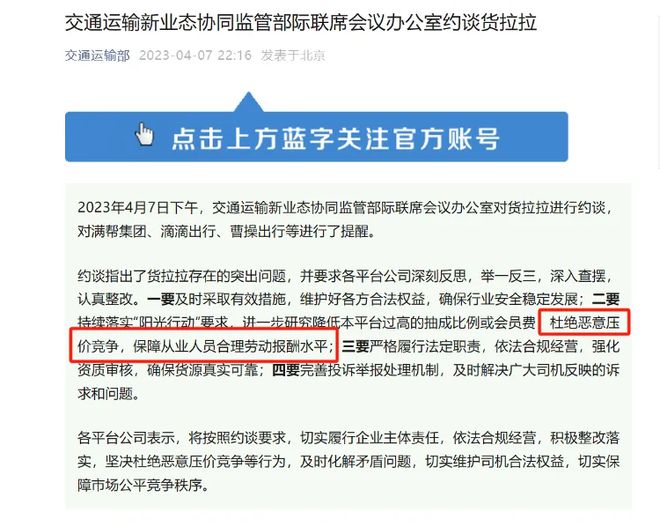

近几年货拉拉压榨司机群体的情况屡见不鲜,甚至多次惊动相关政府管理部门。2021年至2023年的3年间,货拉拉累计被约谈超过10次。仅2023年,货拉拉因抽佣过高、损害货车司机合法权益等问题被监管部门约谈三次。

相关政府管理部门公布对货拉拉的约谈情况

2022年11月,珠三角地区、河南郑州等多地区货拉拉司机因不满货拉拉平台低价运费、不合理扣费等问题,从11月16日至11月18日停止接单,停运三日,表示抗议。当月17日,更是有上百名的货拉拉司机聚集在深圳坂田商务大厦,向货拉拉总部“讨说法”。

本次公关危机最终也引来管理部门对货拉拉公司的约谈。货拉拉随后也下线了涉及损害司机权益的“特惠顺路”等产品,才让风波告一段落。

此外,关于货拉拉的投诉量也是非常庞大,既有来自顾客的,也有来自司机的。在黑猫投诉上,关于货拉拉的累计投诉率高达61658条,满意度也仅有3颗星。而竞品快狗打车投诉量仅有4817条,还不到货拉拉的十分之一,且满意度有4颗星。

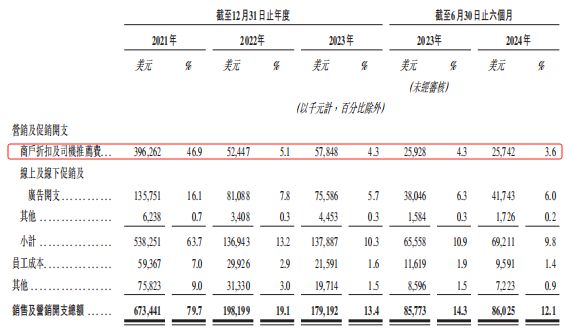

第二板斧:为了降低日常成本费用,货拉拉大幅削减销售及营销开支。

2021年,货拉拉的销售及营销开支高达6.73亿美元,金额甚至超过了营业成本,与收入的比例接近80%,成为最大的成本费用项目。而到了2023年,销售及营销开支大幅下降到1.79亿美元,与收入的比例仅为13.4%。下降的速度可谓坐了过山车一般。

货拉拉的销售及营销开支变化

进一步深入来看,销售及营销开支减少最大的项目就是商户折扣及司机推荐费,从2021年的3.96亿美元大幅下降到2023年的5785万美元,降幅达到85%。

也就是说,营销开支的节约主要体现在对司机及顾客的补贴、激励方面的抠钱。

货拉拉的销售及营销开支情况

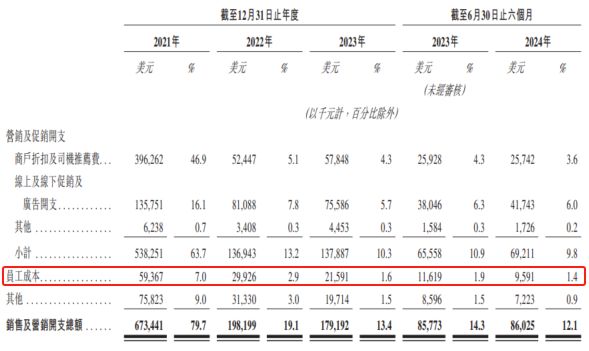

第三板斧:货拉拉还通过裁员、降低董事及高管薪酬等形式来缩减人员成本。

对于裁员问题,货拉拉在招股书中称,员工成本下降得益于公司精简员工架构并致力于优化运营效率,实际上就是裁员。

招股书数据显示,货拉拉做服务运营的雇员的员工成本由2021年的1.19亿美元降至2023年的9871万美元。

销售人员的员工成本从2021年的5936万美元大幅下降到2023年的2159万美元,竟然下降了63%。

货拉拉运营和销售人员的员工成本情况

另一方面,货拉拉还主动大幅调降高管和董事的薪酬,显然也是为了配合扭亏为盈、冲击上市的大局做的特殊安排。

招股书显示,货拉拉五位薪酬最高的高管薪酬总额从2021年的802万美元下降到2023年的530万美元,董事的薪酬总额也从2021年的350万美元下降到80万美元。

薪酬竟然下调了77%,只能说,货拉拉的董事们为了上市,拼了。

货拉拉的高管与董事薪酬情况

为了闯关IPO,货拉拉通过临时抱佛脚、到处抠钱来粉饰财务,显然并不是长久之计。特别是压榨司机利益无异于饮鸩止渴,可能会对公司持续发展前景造成损害。

事实上,资本之所以青睐货拉拉,主要原因在于公司之前实现了连续多年的高增长,而且爬升到了行业龙头地位。

从业务模式来看,货拉拉采用轻资产模式,通过平台模式连接商户(顾客)与司机,实现了从线上下单到智能订单匹配、自动播单再到售后服务的闭环交易。

货拉拉的业务模式

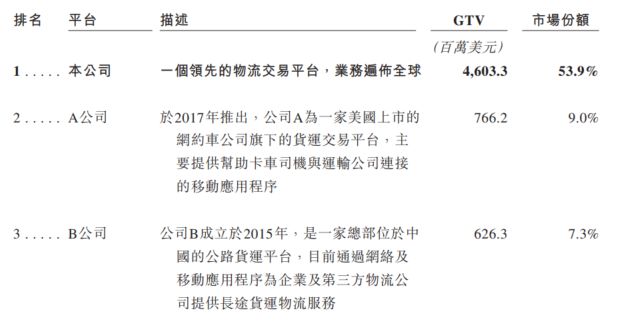

招股书显示,根据弗若斯特沙利文的资料,按2024年上半年闭环货运GTV测算,货拉拉是全球最大物流交易平台,市场份额达到53.9%,在中国闭环货运市场的份额更是高达66.6%,远超快狗打车、滴滴货运、福佑卡车等竞争对手。

按闭环货运GTV计算的全球物流交易平台市场份额情况

『摩羯商业评论』认为:货拉拉前些年实现高速成长,并占据全球闭环货运市场50%以上的市场份额,主要有三大原因。

原因一:货拉拉生而逢时,诞生之时赶上互联网O2O加共享货运两大蓝海风口。

一方面,货拉拉成立于2013年,正赶上中国物流市场的蓬勃发展期。彼时,国内传统物流供需匹配模式已不适应时代的变化,亟需转型变革。

平台经济、共享经济的快速发展,线上购物及交易需求的日渐旺盛,对同城货运、干线运输等传统物流模式提出了更好的服务、更快速的响应与更迅捷的送达等方面的要求。

由此,具有互联网属性的物流交易平台纷纷涌现,包括从事同城货运平台的货拉拉、快狗,以及专注跨城运输的满帮和福佑。

另一方面,货拉拉诞生的时代背景,恰逢中国的移动互联网高速发展。各种移动互联网创新业态比如移动支付、网约车、外卖等都在那时兴起、兴盛。

货拉拉最初在香港取得初步成功后,开始像其他互联网O2O业态一样加快扩张,在内地以及日本、东南亚等海外市场跑马圈地。互联网的赋能使得货拉拉等货运平台能够即时、快速、且高效匹配有货物运输需求的顾客以及有运力资源的司机群体,解决了当时中国物流市场面对的结构性矛盾。

原因二:货拉拉深耕海外市场,拓展全球布局。

以Temu、SHEIN、速卖通AliExpress、TikTokShop为代表的中国跨境电商“四小龙”,赢得了全球消费者的青睐。而作为“电商搭子”的物流行业,则形成了以菜鸟、极兔、货拉拉(Lalamove)为首的物流出海“三剑客”。

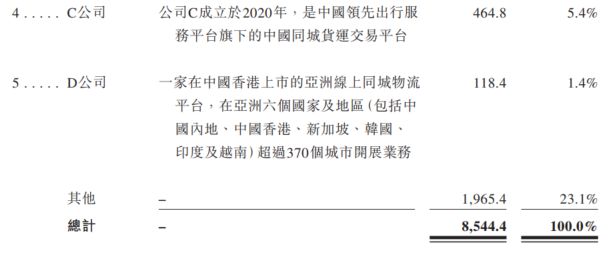

招股书显示,截止到2024年6月末,货拉拉的业务遍布全球11个市场超过400个城市

货拉拉的全球化扩张步伐

过去5年时间里,货拉拉海外市场规模增长接近5倍。今年上半年,货拉拉境外市场收入占其总收入的比重达到9.3%,有13%的员工来自境外。

货拉拉出海优势主要体现在大数据和本土化两方面。

大数据智能化优势方面,货拉拉在海外拥有Lalamove这一全球最大物流交易平台,构建起了数据壁垒。借助该物流数据库,货拉拉能够更方便的实现智能订单匹配、多点配送和实时优化路线等,帮助企业主提高物流运输效率、实现降本增效。

本土化优势方面,货拉拉强调“融入”,注重对本地人才进行招募和培养,并结合当地市场的特点,与当地企业开展合作。海外平台Lalamove在每个城市都有一套独立的运营模式和技术支持系统,根据当地市场的实际情况进行本地化调整。

货拉拉在海外的物流运营平台Lalamove

相比同行对手,货拉拉起步就带有海外基因。

首先,货拉拉诞生在香港,最早业务主要集中在香港本地。后来以Lalamove作为品牌继续向日本、东南亚等海外市场拓展。其次,其创始人周胜馥3岁就去了香港,还曾赴美国斯坦福大学修读经济学,有着丰富的海外留学和从业背景。

货拉拉、Lalamove创始人周胜馥

原因三:货拉拉在货运平台领域开展多线布局。

在物流交易平台的三大领域——即时配送、同城货运及跨城货运(干线运输),货拉拉均已深刻布局,充分享受到了市场红利。

跨城货运方面,截止2024年6月末,货拉拉的跨城货运服务覆盖250个城市,提供服务的车型多达近20种。

即时配送方面,2023年3月,货拉拉上线即时配送业务,覆盖文件票据、3C数码、服装配饰、鲜花绿植、礼品蛋糕、电子配件、生鲜食品等多种品类。

同时,货拉拉还经营一个车辆租售线上平台,为车辆租售提供撮合交易,收取服务费。此外,在互联网贷款、造车等领域,货拉拉也进行了多元化布局。

货拉拉围绕物流平台积极开展多元化尝试,在一定程度上源于创始人周胜馥的“赌性”。

在货拉拉诞生之前,周胜馥是一位职业赌徒,靠着在赌桌赢来的3000万豪赌“互联网+共享货运”赛道,创立了货拉拉的前身EasyVan,并选择持续激进扩张。

某种意义上来说,货拉拉与周胜馥其人特性相得益彰——赌性极强但赌运超好。

创立货拉拉前身EasyVan的周胜馥

当然,前期烧钱需要资金的持续输血,货拉拉的成功离不开资本的支持。

在物流货运平台刚刚兴起的时候,顶峰是有多达上百个玩家下场抢夺市场。为了吸引顾客和司机群体,这些玩家砸下血本,掀起了一波“补贴大战”。

然而,同质化的价格竞争,终究拖垮了很多玩家的现金流,货拉拉也不例外。不过,彼时的创投市场非常火热,货拉拉还是凭借龙头地位拿到了红杉、高瓴等多家明星VC机构的融资。借助“钞能力”,货拉拉终于熬过了价格大战,一跃成为规模最大的货运平台。

如今,移动互联网技术快速发展,物流货运平台业务门槛日渐降低。行业内58货运、快狗打车、满帮集团等老牌对手均占据一定的市场份额。而滴滴旗下的滴滴货运、美团旗下的货运平台卓鹿依托强大的平台背景,作为后起之秀的竞争力也不容忽视。面临多方挑战,货拉拉未来能否保持住绝对的市场优势,还存在一定的变数。

同城货运平台市场占有率前三的玩家

着眼于未来,全球范围内经济增长放缓、经济活动活跃度下降,使得物流需求持续萎缩,也对货拉拉等物流货运平台形成冲击。

如果不想陷入增长瓶颈的话,货拉拉需要走出一条转型发展之路。近几年,货拉拉也开始涉足物流之外的赛道,结果屡屡受挫、成效甚微。

最典型的事例就是互联网贷款业务“胎死襁褓”。今年5月,货拉拉上线了小贷业务“圆易接”,最高额度20万元,年化利率10.8%起,并找到了持牌金融机构马上消费等开展合作。

货拉拉App曾上线的小贷服务“圆易借”

结果上线不足半月,货拉拉就下架了“圆易借”相关业务。货拉拉对此给出的解释是“系统进行维护升级,具体上线时间等待通知”。不过,此后该模块未再上线。

如果说玩金融是货拉拉“赚快钱”尝试失败的话,那么造车就是货拉拉“玩概念”失败。

2022年7月,货拉拉斥资105亿元拟在重庆高新区直管园范围内设立汽车中国总部,布局建设包括整车研究院、智能网联中心、供应链及大制造协同中心等。2023年,货拉拉出资100%出资成立了厦门多拉新能源汽车科技有限公司。

然而,此后货拉拉造车再无任何进展。考虑到造车需要大量的资金,本就现金流紧张的货拉拉难以支起这么大的一个摊子,作为专业赌徒的周胜馥显然是懂这个道理。

虽然贵为物流货运平台的一哥,但主业即将陷入瓶颈,多元发展进展缓慢,靠临时抱佛脚的营造虚假繁荣,货拉拉的上市之路仍存隐忧。

|