文章来源:经济学博士

3月20日 ,快手发布截至2023年12月31日第四季度及2023年全年业绩。根据其披露数据显示,快手2023年全年总收入达1134.7亿元,同比增长20.5%。经过调整后,全年净利润首次突破百亿,达到102.7亿元。而这也是其自2021年上市以来的首度盈利。

0 1

利润向左,股价向右

仅仅从快手发布的这份财报来看,快手2023年度的成绩可谓亮眼。不得不感叹一句“老铁666”。

根据其发布的业绩公告,快手2023年度总收入为人民币1,135亿元,较2022年的人民币942亿元增长20.5%。从对总收入贡献比例来看,线上营销服务占比53.1%,直播业务占比34.4%,其他服务占比12.5%。

快手2023年度毛利为人民币574亿元,较2022年的人民币421亿元增长36.2%。毛利率较2022年的44.7%增长至2023年的50.6%。2023年快手取得年内利润人民币64亿元,去年录得年内亏损人民币137亿元。经调整利润净额为人民币103亿元,去年录得经调整亏损净额人民币58亿元。

而快手国内分部经营利润自去年的人民币1.921亿元增加至人民币114亿元。海外分部经营亏损自去年的人民币66亿元缩窄至人民币28亿元。

不过令人疑惑的是,如此漂亮的一份成绩单发布后,快手的股价却出现了下跌。

自3月21日至3月27日,快手的股价都在往下走,3月20日快手股价收盘价为52.25港元每股,3月27日快手的收盘价则为47.95港元每股,下降了8.3%。此后,快手股价有所回升,但回升幅度不大,截止4月8日撰稿时,快手股价为49.75港元每股。

2021年2月5日,快手于港交所上市,初始发行价为115港元每股,6天后快手股价来到了截止目前的最高点——417.8港元每股,总市值一度突破1.73万亿港元,但快手的股价如同坐上了过山车,经历了六年的翻倍“暴涨”后一路向下俯冲。以4月8日股价举例,对比初始发行价下跌了约58%,对比最高点则下跌了88%。

0 2

资本市场在担忧什么?

诚然,快手资本市场的“惨淡”行情在一定程度上是港股近几年熊市大环境下的缩影,但如此背后也反映了资本市场对于快手的不信任。

资本市场到底在担忧什么?

如果说前几年的股价下跌有快手上市两年都在亏损的原因,毕竟根据快手此前公布的数据,2021年快手净亏损780亿元,调整亏损净额后,快手在2021年的亏损额为188.52亿元;2022年快手净亏损136.9亿元,年内净亏损为136.9亿元。

但2023年快手实现了扭亏为盈,净利润突破百亿,按理来说,快手的股价也应该随之向上走。难道资本市场不讲逻辑?

快手2023年盈利超出预期的几个主要原因一方面是降本增效、而另一方面则是电商业务都取得了一定成绩。

在知名战略定位专家、福建华策品牌定位咨询创始人詹军豪看来,资本市场对盈利的可持续性可能持有疑虑,尽管快手2023年实现了盈利,但投资者可能更关心其未来的盈利增长趋势以及是否能够保持这种盈利状态。如果快手的盈利主要来自一次性收益或成本控制,而非核心业务增长,那么投资者可能会对其长期前景持谨慎态度。

与国内所有互联网大厂一样,快手近年也在走降本增效这条路。一方面,严格控制成本,就连互联网企业向来慷慨的股权和薪酬,快手也把控得死死的;另一方面,削减非核心开支,聚焦核心可变现业务。

反映到数据上来看,2023年快手销售及营销开支从2022年的人民币371亿元减少了1.7%至2023年的人民币365亿元,其占总收入的百分比从2022年的39.4%减少至2023年的32.2;行政开支从2022年的人民币39亿元减少10.4%至2023年的人民币35亿元;研发开支从2022年的人民币138亿元减少10.5%至2023年的人民币123亿元。

“抠门”大厂是懂如何开源节流的。

另一方面,快手2023年度电商商品交易总额为人民币4,039亿元,较去年同期的人民币3,124亿元增长29.3%。总收入为人民币1,135亿元,较2022年的人民币942亿元增长20.5%。从对总收入贡献比例来看,线上营销服务占比53.1%,直播业务占比34.4%,其他服务占比12.5%。

也就是说,破万亿的电商GMV(全年电商交易总额)并没有成长到支撑为快手业务的主力军。

同样作为短视频平台,根据抖音电商发布2023年度盘点,其中披露了抖音“近一年平台GMV增幅超过80%”。据悉,其2023年GMV同比增长277%。据晚点LatePost报道中提到,2023年1-10月抖音电商GMV接近2万亿元。外界分析整个2023年GMV大概在2万3千亿左右。

从衡量电商平台变现能力的重要指标——货币化率(货币化率=电商收入/GMV)来看,根据首财的计算,即便将2023年其他业务收入全部视作电商收入,据推算快手货币化率也仅为(141亿/11840亿)1.19%,而据知名投资人李成东表示,2022年抖音电商货币化率7.5%,佣金2%,电商业务总货币化率9%-10%。

不过快手的电商业务还在野蛮生长的态势之中,能否超越抖音要看快手下一步怎么走。

0 3

潮水退去后,快手怎么走?

在下沉市场这个概念火起来之前,快手是第一批吃螃蟹的平台。据《晚点LatePost》的报道,快手的用户和其他头部平台的主要用户几乎不重合——60.9% 分布在三线及以下城市。

占据下沉市场,快手能够以更低的成本获取更多新用户,获取更多的增量。但在超下沉市场的用户环境之下,作为内容平台的快手一直被诟病“内容质量不高”。

“土味”一直是快手的标签之一,“社会青年”、“精神小伙小妹”、猎奇表演等是大众对于快手的固定刻板印象,而这也在一定程度上反映快手在过去的主流内容趋向。

艺术没有高下之分,无论是阳春白雪还是下里巴人,我们都应尊重理解,更何况是承载普通人记录生活的互联网平台。被互联网主流所忽视的群体能够得以在快手之上分享自己的生活,这是互联网和快手的包容性普惠性体现,但作为内容平台,想打破天花板和实现稳定向上的增长,内容的多样性是快手必须考虑的。

而内容推送的背后算法来自于用户的偏好。内容的复杂多样性反映的则是用户群体的构成。

快手2023年全年日活用户并没有下降,平均月活用户已达到6.78亿人。但根据财经无忌计算,与2023年的第三季度相比,快手的每日活跃用户数量减少了410万,日活用户的日均使用时长更是同比环比分别下降了7.02%和4.16%。快手的用户规模已经很大了,接下来再想得到增长就是从同类型平台中抢人,但这并不是一件简单的事情。

但快手的内容产出并不是没有新亮点出现。根据《2023快手短剧数据价值报告》数据显示,2023年短视频平台播放量TOP50短剧中,快手占比达到六成。

快手的短剧为原有的内容生态带来了变数,但短剧已经过了野蛮生长的时期,各方早已入场,在官方加强监管和激烈竞争的态势之下,如何产出用户喜欢的优质内容,为快手的内容生态提供源源不断的活力,是其必须考虑的事情。

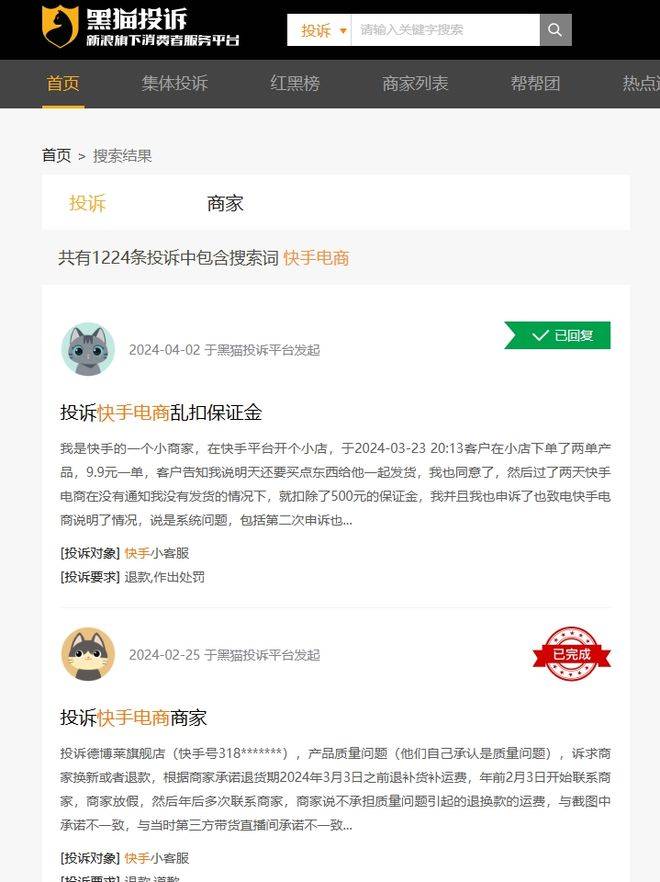

此外,黑猫平台上关于快手电商的投诉也屡见不鲜,搜索快手电商有1224条投诉内容。

其中,常见的问题是快手电商的质量问题和客服服务。最新一条服务是快手的小商家投诉,投诉快手电商乱扣保证金,此类对于小商家权益侵犯投诉并不是少数。而关于快手电商上购买的商品质量差,不予退换的,就更是多如牛毛了。作为官方平台,快手电商想要长久运行并不断扩张,这些被投诉的问题必须加以重视并改善。

互联网短视频的风口好像还在昨日,内容平台纷纷转身,不止做内容,还做电商,或许未来做更多。但无论做什么,能够提供给客户优质产品服务,才是平台走得远的根本。

|