出品 | 妙投APP

作者 | 李昱佳

头图 | 视觉中国

核心看点:

-

2002-2012年白酒发展黄金十年间,洋河在上半场凭借出色的差异化战略领跑,下半场靠创新“1+1”深度分销模式继续狂飙;

-

享受了高增长之后,洋河基酒储备不足的问题逐渐暴露,对深度分销“神话”的依赖也没能从渠道端给予品牌推力,导致其错失了2015年之后的次高端及以上价格带竞争先机,逐渐掉队。

2019年至今的4年间,不论是业绩增长还是股价表现,洋河股份的节节败退是不言而喻的。

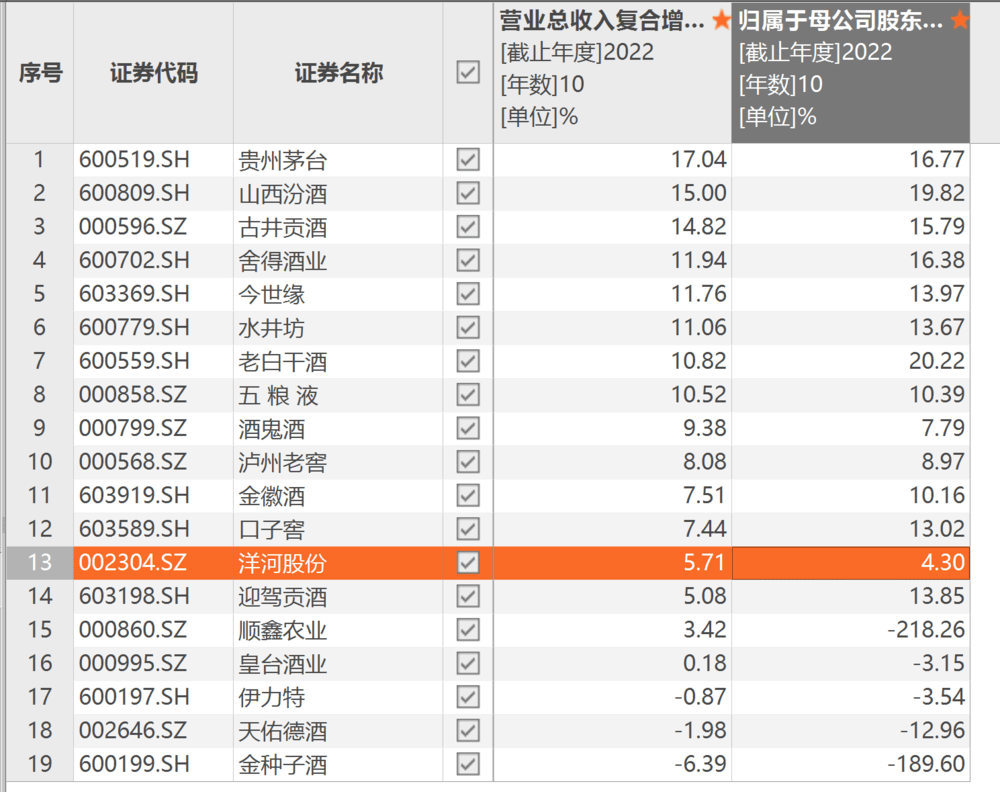

洋河股份总营收及归母净利润4年复合增速仅有5.65%、3.68%,被同样争夺白酒第三的山西汾酒、泸州老窖远远甩在身后。

2021年6月以来的白酒股回调趋势里,洋河股份超50%的股价腰斩,也让其股东承受了比汾酒、老窖投资者更大的煎熬。

(数据来源:choice数据)

2003年至2012年的白酒黄金十年里,洋河曾凭借着敢于人先的创新精神,两次改制,以全新品牌蓝色经典系列和深度分销的渠道模式创造了“洋河神话”,一度与茅台、五粮液三分天下。

手握一把好牌的洋河,为何在2015年后的次高端白酒消费浪潮里逐渐掉队了呢,根源是什么,如今解决了吗,洋河还有复兴的希望吗?

狂飙的上半场:靠独特性出圈

洋河真正的崛起是在两次股改之后。

2002年,江苏省宿迁市国资委实控下的洋河集团作为第一发起人,联合上海海烟、南通投资、上海捷强等6家法人股东和14名自然人股份,以洋河酒厂为基共同发起成立了江苏洋河酒厂股份有限公司。

2006年,洋河再次改制实施增资扩股,向管理层控制下的蓝天贸易和蓝海贸易定增2200万股。

这时宿迁市国资委的持股比例已下降至38.61%,而洋河管理层的持股比例已高达30.8%,洋河成为真正意义上的股份制公司。

体制的改变,管理层和员工的持股激励,让当时的洋河从决策上展现出敢为人先的创新精神,从产品、品牌定位、到渠道模式都进行了一场完全的自我革命。

(1)产品:洋河蓝色经典主打“差异化”

2003年以前,多数白酒以红色、黄色为包装主色调的,聚焦喜庆富贵、皇家贡品等卖点。当时洋河则大胆启用蓝色包装,于2003年9月创新性推出“洋河蓝色经典”系列:海之蓝(118元)、天之蓝(200-300元)、梦之蓝(400元以上)。

蓝色经典系列的目标群体主要是政府机关、企事业单位以及成功人士招待用酒,同时兼顾高档礼品酒市场。梦之蓝价格略低于水井坊和国窖1573,天之蓝略低于五粮液、茅台,海之蓝上市零售价118元,后来陆续提到138元,定位于口子窖5年和五粮春之间(口子窖5年的酒店终端价在108元左右,五粮春在158元左右)。

这个价位带的消费者对价位不太敏感却又要面子,海之蓝定价刚好高于口子窖等徽酒,又低于五粮春、剑南春等竞品,于是海之蓝一推向市场就缺少针锋相对的强势对手品牌,获得快速增长。

(2)品牌诉求大打感情牌

洋河以“世界上最宽广的是海,比海更高远的是天空,比天空更博大的是男人的情怀”大打感性牌,力求与社会精英阶层取得心灵和情感的共鸣,激发其购买欲望。

另外,洋河结合当时消费特点创新性地打造其“绵柔”特色,旨在最大限度地降低消费者因饮酒而带来的感官上的刺激,解决饮用白酒后的不适感。

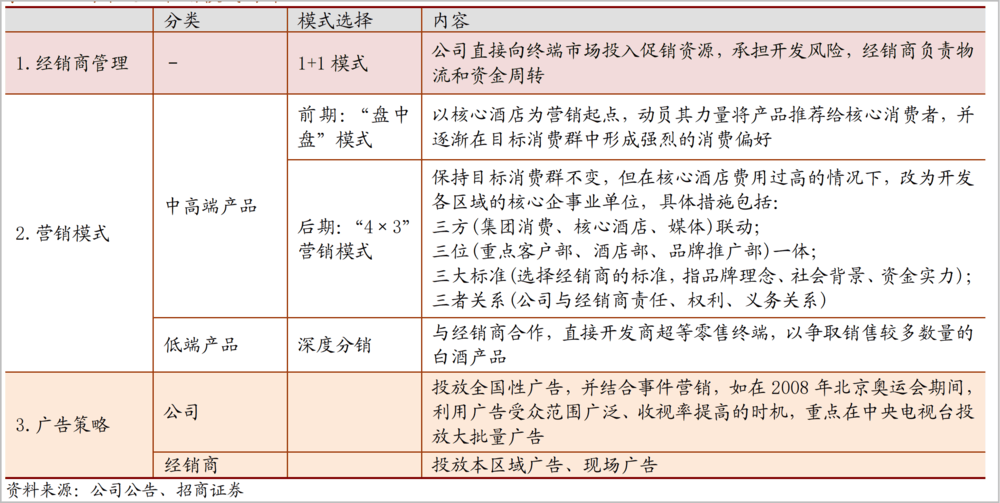

(3)模仿口子窖,开始深度分销

洋河的渠道模式最初是先模仿口子窖的“酒店盘中盘”模式,大手笔抢酒店,拼买断,先攻克消费意见领袖(下文会详细说明何为消费意见领袖)形成口碑,从而引领消费潮流,成为南京主城区的领导品牌。

2000年初,口子窖开创“盘中盘”模式,通过遴选优质经销商掌握核心酒店餐饮终端作为“小盘”,在核心领袖的消费场景下影响更多消费者,从而实现对该区域二三级市场“大盘”的影响性控制,掌握消费影响力更强的渠道网络系统。

盘中盘模式下,白酒渠道模式打到了终端层面,对白酒行业的渠道模式有启发式作用。古井贡酒、口子窖、迎驾贡酒、金种子酒等一大批徽酒品牌通过终端拦截、包销包量、一店一策盘中盘等方式一度克服了自身的品牌劣势,建立起强大的市场防线与全国名酒抗衡。

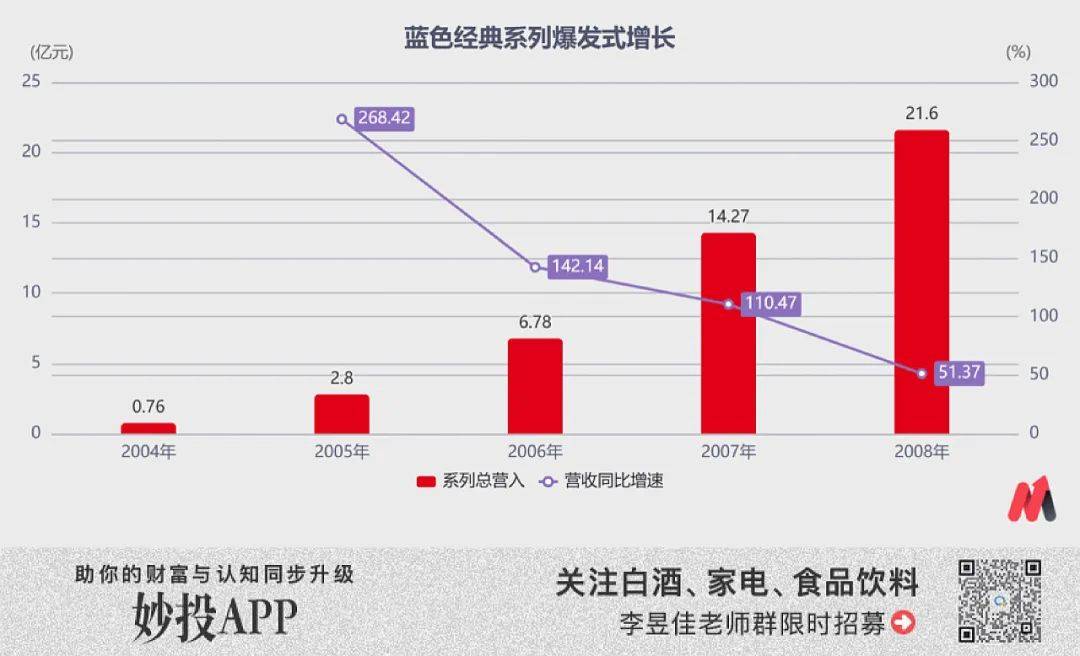

差异化的产品、品牌文化、渠道模式配合之下,洋河股份成功在业内刮起了“蓝色风暴”:

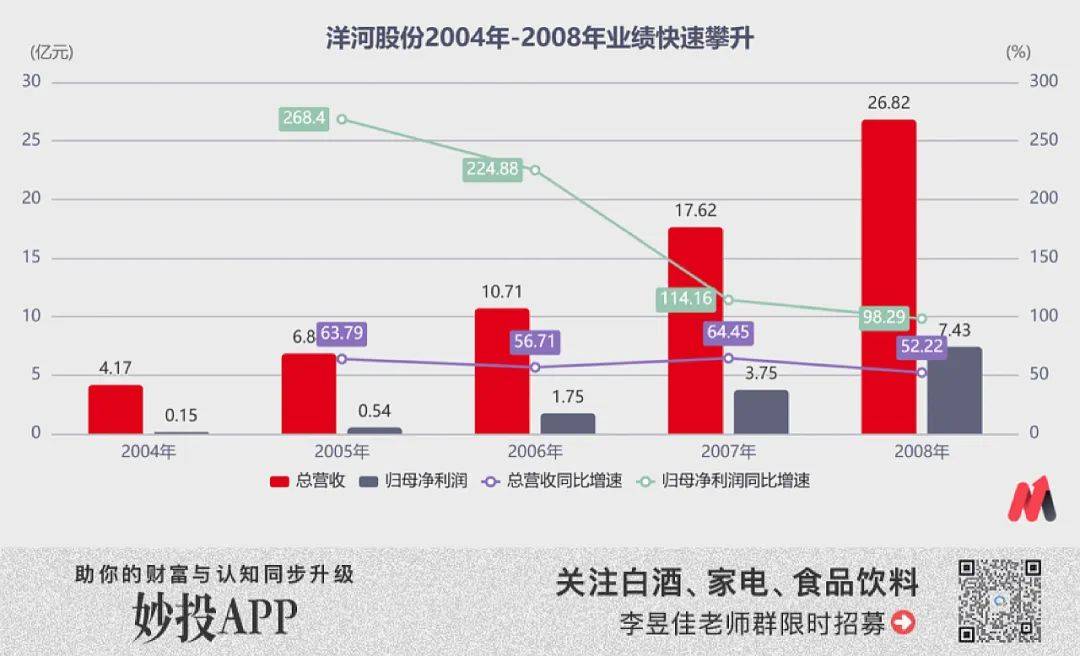

总营收从2004年的4.17亿元快速攀升至2008年的26.82亿元,归母净利润则从0.15亿元提升至2008年时的7.43亿元,5年里分别增长了543%、4853%,成为仅次于茅五泸的存在。

(数据来源:choice数据)

这还只是洋河狂飙的上半场,在尝到了差异化深度分销模式的甜头之后,洋河更是一头扎进了深度分销的模式里,埋下了模式固化的种子。

狂飙的下半场:借政商消费东风延续辉煌

2009年至2012年白酒黄金十年的下半场里,经济危机爆发后的4万亿投资启动,政商消费高增,于是洋河将深度分销模式从“酒店盘中盘”调整为“消费者盘中盘”,所有工作重心以公关有影响力的消费者为核心。

首先是发展社会资源型客户。

社会资源型客户即前文提到的“消费意见领袖”,就是拥有一定的“官阶”、知名度、影响力的白酒核心消费人士。

洋河对这些“意见领袖”进行A、B、C分类,并给予每月赠酒、定期赠酒、不定期赠酒等不同的待遇,培养消费者的口感依赖。

“消费意见领袖”圈子的人士为了投其所好,白酒消费自会向其靠拢,从而带启动核心消费市场的小盘子。发展多个这样的消费者盘中盘作为突破口,该款产品就迅速席卷了当地的中高端消费场所,引领更大的消费趋势。

其次,为了触达到这类“消费意见领袖”,洋河当时在招商中也倾向于与具有社会关系的经销商合作。

2009-2012年,洋河除了首创“1+1”深度分销模式(第三部分详细介绍),还进入团购渠道,重点公关各区域核心事业单位。

公关团购靠的是人脉,而人脉不是一天两天建立起来的,找到社会资源丰富的经销商,其人脉是任何投入都无法取代的。

因为洋河此时的团购模式有两种,一是在省内部分市场直接与政府部门合作,成立销售公司。二在省外市场通过政府品鉴活动依靠政府资源,拉动企事业单位形成固定的团购关系。

于是,通过资源型经销商强大的公关能力以及“消费者意见领袖”的消费引导能力,洋河中高端产品快速放量,叠加提价,梦之蓝、天之蓝增速每年翻番,中高档白酒营收占比从2009年的85%提升至2012年92%。

在白酒黄金十年的末尾(2012年底),洋河拥有7000多家经销商,直接控制3万多地推人员,渠道网络渗透到全国各个地级县市,省外市场总营收约61.47亿元,占比已提升至36.09%,初步实现了渠道全国化布局。

这期间,洋河的营收及净利润规模以近60%、70%的营收及归母净利润复合增速高速增长,规模均超过泸州老窖成为新的行业老三。

事实上,四万亿投资驱动政商消费高增的环境下,茅台、五粮液、泸州老窖、汾酒等都已完成了核心产品定位,以30%+的复合增速高速增长着。

(数据来源:choice数据)

洋河此时的高增长一方面来自深度分销模式的及时调整,更与当时地产白酒的景气度拉升密不可分。2013年,三公消费禁令出台,政商务宴请需求坍塌,洋河的“消费者盘中盘”失灵,高速成长至此结束。

失速的十年:洋河差在哪?

2013年至2022年的10年里,洋河股份的总营收年均复合增速只有5.71%,归母净利润年均复合增速只有4.3%,业内倒数。

(图片来源:choice数据)

2015年白酒行业从深度调整中抬头,头部酒企趁势纷纷开启二次创业,提升品牌力,进行渠道改革,力推产品结构升级等等多举并措。

如泸州老窖率于2015年率先开始渠道改革,摒弃柒泉模式,改为以品牌为划分基础,组建国窖、窖龄、特曲三大品牌专营公司,并引经销商入股,挺价国窖1573。

2017年,五粮液开始二次改革,推翻原来的大商渠道模式改用小商制,引入控盘分利模式调整渠道利润,挺价核心大单品经典五粮液。

山西汾酒也于2017年开启国企改革,期间多次让利经销商给予更大的流动性宽松,与渠道合力主推青花汾20大单品。

当其他头部酒企都在大搞产品升级,努力提升品牌拉力的时候,洋河在此期间的渠道模式、产品结构均未有过得力的调整。

洋河难道没有感知到产品升级的重要性吗?

市面上多数观点认为洋河“错”在了渠道模式依赖上。

妙投虽然也认同这个观点,不过我们认为洋河继续沿用已不适用的深度分销模式实属无奈之举,只不过是其高端基酒产能不足的“遮羞布”而已。

(1)缺失高端白酒禀赋,更缺名优基酒储备

在2002年后狂飙的10年里,洋河一直是凭蓝色经典系列(梦之蓝、天之蓝、海之蓝)打天下的。

虽然蓝色经典系列在其差异化的品牌塑造和营销上的高举高打下打响了知名度,构建了一定的品牌护城河。但蓝色经典是洋河2003年创造出的全新品牌,缺乏了高端白酒必须的历史底蕴。

例如五粮液的故事可以追溯到公元960年,泸州老窖的国窖1573可以追溯到明朝万历元年,洋河呢?

2012年第一次临时股东大会上,新接任的董事长张雨柏曾被问到,“洋河为什么不出年份酒?”

他是这么回答的,“第一做全新的企业,年份就是告诉市场不同年份档次不一样,都属于概念酒。第二我们可以用其它方式来代替年份酒的价格定位,一旦定位成功,就可以持续成长。”

(图片来源:广发证券2012年整理的“洋河2012年第一次临时股东大会”研报截图)

从上可以看出,洋河是想做产品升级的,只是“巧妇难为无米之炊”罢了。

经过快速发展,洋河的基酒不足问题越发严重,2009年还曾被曝出花费近6000万元向五粮液购买基酒。

根据公开资料显示,在洋河2009年年报“预付款项金额前五名单位情况”一项里,第一位就是“宜宾五粮液酒类销售有限责任公司”,金额5850万元。现在洋河的2019年年报已在主要财经网站下架,无法查询下载,不过从其存货明细里的“自制半成品”类目可以看个大概。

“自制半成品”类目包含基酒,洋河的自制半成品里又包含了中低端基酒和名优基酒,2015年之前中低端基酒占大多数。

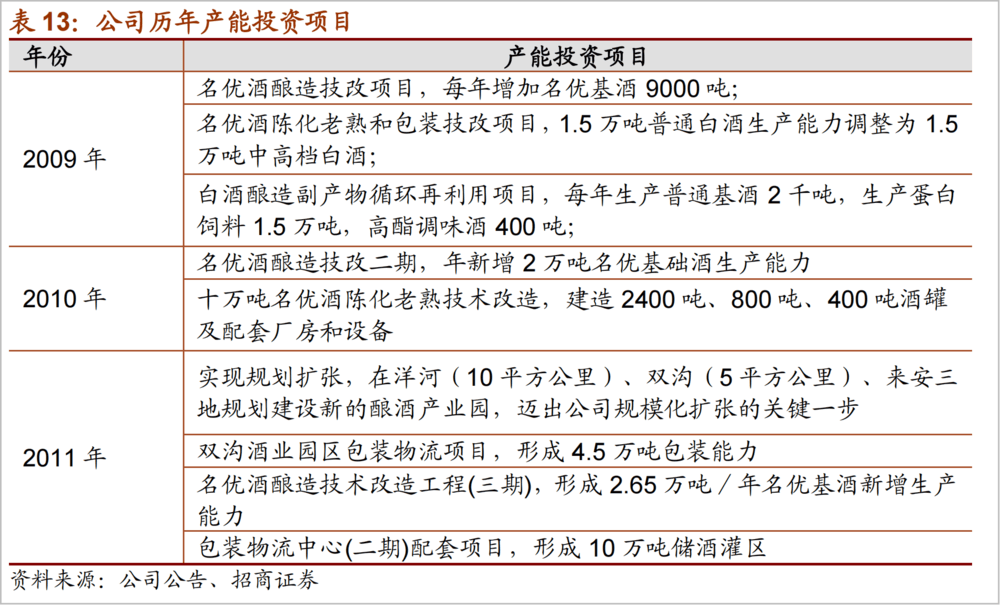

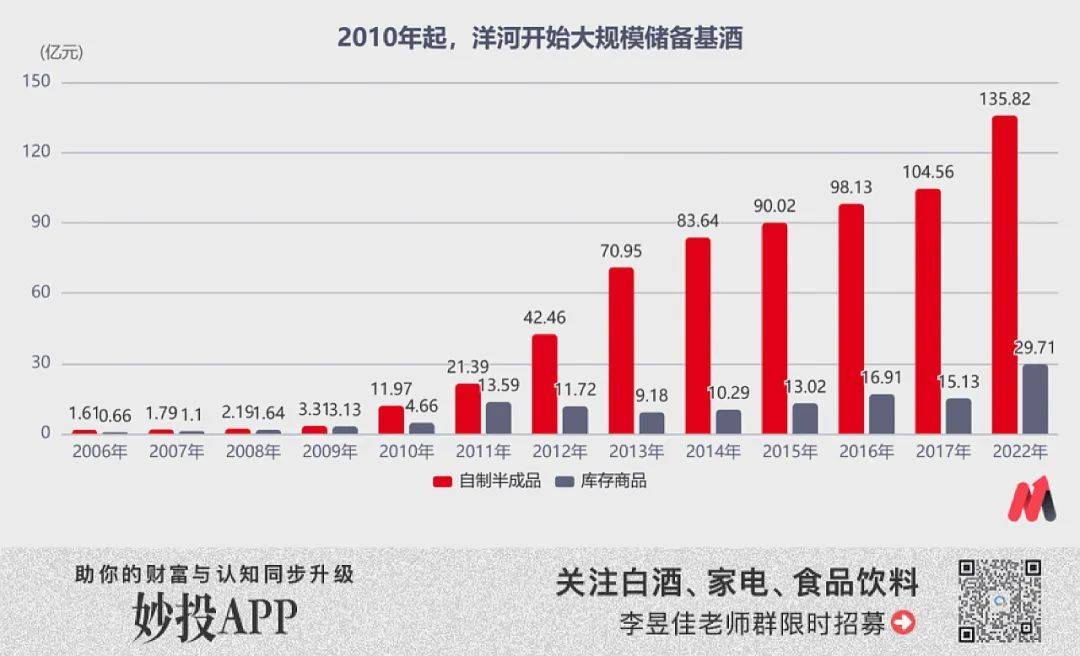

2009年,洋河的自制半成品总值仅有3.31亿元,之后,洋河通过技改、新增及收购开始大规模储备基酒产能。

(数据来源:choice数据)

于是2010年开始,洋河的自制半成品规模开始翻倍增长,不过2010年新增部分有大半是收购双沟带来的4万吨中低端基酒产能。

洋河名优基酒产能的扩充主要集中在2011年、2012年、2013年,这就很好地解释了洋河为何在2010年将梦之蓝裂变成为M3/M6/M9之后,没有聚焦资源主推梦之蓝升级版,反而在2015年-2018年期间大力拓展梦之蓝M1、“微分子系列”等多个中低端价格带的新品。

(数据来源:choice数据)

缺失先天禀赋,高端白酒基酒不足又难以快速推动产品结构升级,品牌拉力难以提升之下,洋河不得不继续沿用深度分销的人海战术,以中端价格带产品支撑业绩增长。

(2)品牌拉力低,困在“1+1深度分销”难以转型

前面提到,2009年洋河首创“1+1”深度分销模式,凭借扁平化的深度分销对终端和渠道的有效控制,成为白酒黄金十年最大黑马,引得诸多区域酒企也纷纷效仿。

所谓“1+1”深度分销,即经销商体系+厂家自有销售人员,厂家委派业务代表入驻经销商,或在经销商辖区设立办事处或分公司。

“1+1”模式的特点很明显:

1)对品牌力要求低;

2)弱化了经销商职责,各层级经销商之间也不存在管理关系,相当于经销商只负责配送、资金周转等服务工作,对经销商素质要求不高;

3)强化厂家的终端领导力,厂商自有人员负责渠道开拓与市场推广工作,能够更直接地获得市场信息;

4)渠道利润低,经销商积极性差,极易发生窜货等弊病,导致厂商关系紧张;

把中低端白酒当做快消品去销售,即便没有品牌拉力,洋河的深度分销模式也能跑得通。

但是,随着洋河的蓝色经典系列价格体系越来越透明,渠道利润越来越薄,同时其中低端白酒的定位也无法承担引流效果,加上洋河的深度分销又是以业绩为导向,导致其经销商积极性越来越差,厂商关系日益紧张,渠道压货、窜货现象越来越严重。

另外,洋河的低渠道利润也无法吸引优质大商,洋河被迫困在了深度分销难以转型,进一步导致了品牌力和次高端及以上白酒市场的竞争力下滑。

因而省外市场难以再快速拓展,省内既有名优酒加大江苏市场布局,又有今世缘在低价格带依靠深度分销抢夺洋河市场份额,内忧外患之下洋河业绩陷入深度调整。

(数据来源:choice数据)

(3)管理班子变动频繁,2015年以后缺乏股权激励

在增长失速之后,洋河失去了道路自信,开始更换管理班子,以期重启增长。2015年之后,曾把洋河带上高峰的张雨柏下课,王耀接棒,洋河起色不大。王耀执掌洋河6年后,2021年董事长换成了张联东。

同时,洋河的第一任董事长杨廷栋、第二任董事长张雨柏是经历过两次股改,持股数量极高,与公司利益绑定很深。而2015年新上任的董事长王耀并没有股权,后来主动增持了30002股持有至卸任,与公司利益一直绑定不深。

这使得王耀的管理风格也很保守。直到2019年,王耀才对洋河进行渠道、产品、组织架构的大调整,以期冲击次高端及以上价格带。

(数据来源:choice数据)

例如渠道模式从深度“1+1”分销变为“一商为主,多商配称”;产品上对老版梦6在品质、规格、形象和防伪进行四重升级,打造战略核心单品梦6+,定位600-800元价格带,2020年对M3进行焕新升级为水晶梦。

此次改革虽然在一定程度上解决了洋河产品老化、渠道推力不足的问题,但是2019年以来,洋河的业绩增长依然远远低于同业。

(数据来源:choice数据)

在2月28日召开的年度工作大会上,洋河党委书记、董事长张联东从“方向目标、规模增长、高端产品、品牌建设、核心差异、消费运营、基础管理”七问洋河,足见其对洋河突围的迫切。

问题是,洋河虽不再受名优基酒产能和渠道弊病所累,但在次高端及以上白酒市场,茅、五泸已经三分天下,汾酒青花汾20也势能正盛,洋河想打破如今的竞争格局谈何容易。

再加上商务宴请需求修复偏慢,行业景气度还在修复,如何培育第二增长曲线突围是洋河亟待解决的难题。

|