来源 | 聚美丽

作者 | 文 静

“向下扎根,破局方向之一就在线下。”、“实体渠道在回暖,可以去线下找增量。”......开年以来,聚美丽不止一次从诸多业内人士口中听到类似的话。

实体回暖的确是事实,从线下美妆零售商2023年度业绩中也能看到,一些美妆零售商迎来了“春天”,如和丝芙兰比肩的Ulta Beauty爆卖800亿、道格拉斯同比增长12.1%。另外,屈臣氏最新的财报数据显示,其业绩呈双增。

在今日(3月21日),屈臣氏母公司长江和记实业有限公司(以下简称“长和”)公布了截止2023年12月31日的年度业绩。

据财报显示,长和在2023财年的收益总额为4615.58亿港币(约合人民币4248.96亿);EBITDA(注:税息折旧摊销前利润)总额为1273.09亿港币(约合人民币1171.97亿);EBIT(注:息税前利润)总额为62.77亿港币(约合人民币57.78亿)。

△图源:长和年度业绩报告

屈臣氏全球业绩双增,中国市场仍下滑

在长和的业务体系中,由屈臣氏集团旗下公司组成的零售部门占有重要地位。从最新的财报数据来看,保健及美容产品部分占长江和记零售部门营收87%。

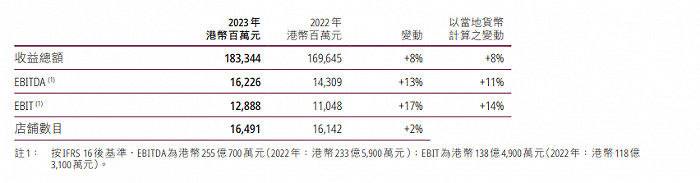

具体来看,2023财年屈臣氏集团在全球范围的营收为1833.44亿港币(约合人民币1687.82亿),较2022年同比增长8%;EBITDA(注:税息折旧摊销前利润)为162.26亿港币(约合人民币149.37亿),同比增长13%;EBIT(注:息税前利润)为128.88亿港币(约合人民币118.64亿)同比增长17%。

△图源:长和年度业绩报告

结合2019-2022的业绩来看,屈臣氏受疫情影响2020年大幅下降,在2021年有所恢复,2022年又有所回落,基本与2019年业绩持平。

而从刚刚公布的2023财年年度业绩报告中可以看到,本财年收益总额达到了近五年最高的1833.44亿港币(约合人民币1687.82亿),可以说,屈臣氏走出了疫情的阴霾,正在稳步发展中。但屈臣氏中国的业绩却不容乐观。

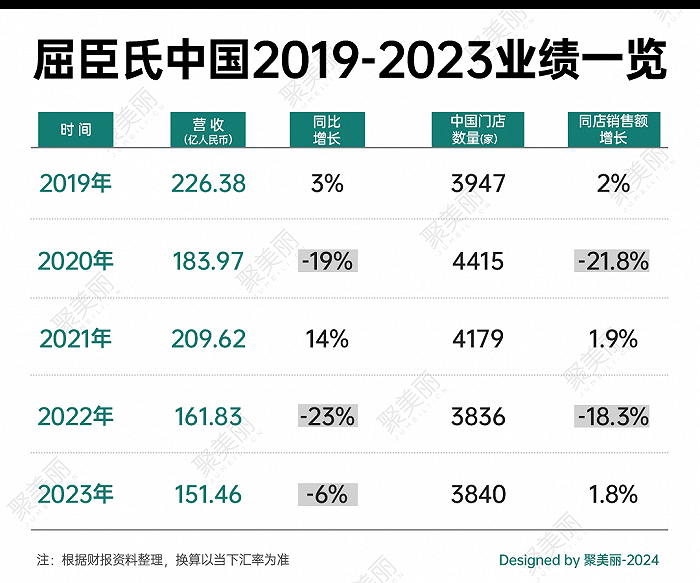

在中国市场上,屈臣氏集团保健及美容产品的全年收益总额为164.53亿港币(约合人民币151.45亿),同比下滑6%;EBITDA(注:税息折旧摊销前利润)为10.42亿港币(约合人民币9.59亿),同比下滑4%;EBIT(注:息税前利润)为3.48亿港币(约合人民币3.20亿),同比增长33%;店铺数目为3840家;同比店铺销售额增长1.8%。

结合近5年屈臣氏中国市场业绩来看,屈臣氏集团保健及美容产品在中国市场上的发展多是下滑态势,门店数量上在今年有微增,但仍未扭转颓势局面。

值得注意的是,结合同为港系美妆零售商的莎莎国际、卓悦控股近期业绩来看,港系美妆连锁在走出疫情后,处境不尽相同。

据莎莎国际公布的截至2023年9月30日止六个月中期业绩及2023年10月1日至11月12日的营运最新情况来看,莎莎国际2024财年中期营业额为21.44亿港元(约合人民币19.74亿元),同比增长38.31%。

对此业绩表现,莎莎国际表示主要由于恢复通关后,旅客重访主要业务市场港澳特区,抵消了中国内地及东南亚的经济困局带来的影响。

虽然,屈臣氏、莎莎国际等熬过疫情寒冬,迎来春天,但是,同为港系美妆连锁的卓悦控股、万宁等的发展却不尽如人意。

据卓悦控股公布的财报数据显示,2023年上半年其营业额为7120.60万港元(约合人民币6554.87万元),同比下滑41.4%;期内股东应占溢利为4865.8万港元(约合人民币4479.21万元),同比下滑80.73%。

此外,卓悦控股还在2023年陷入“卖楼”、“卖股”困境(详见:莎莎回暖、卓悦双降,港系美妆连锁的“危”与“机”)

现今,港系美妆连锁境遇大不相同,除屈臣氏、莎莎国际在疫情后“扭转困境”,实现了业绩增长之外,卓悦控股、万宁还在困境中苦苦挣扎,寻求业绩增长的机会,另外,屈臣氏中国的发展仍不理想。

冰火两重天:Ulta爆卖800亿、丝芙兰遇“中年危机”

除了港系美妆零售商上演“冰火两重天”之外,在国际市场中,丝芙兰、Ulta Beauty、道格拉斯集团等外资美妆零售商也有着不同的发展,其中,背靠LVMH集团、曾经的全球美容领导者的地位丝芙兰似乎也遇到了“中年危机”。

近日(3月19日),丝芙兰韩国公司宣布,将于5月6日起分阶段退出韩国市场。聚美丽了解到,在韩国市场,丝芙兰面对欧利芙洋等韩国本土品牌的竞争,销售额持续疲软,在2021年和2022年分别净亏损148亿和202亿韩元。

△图源:丝芙兰韩国官网截图

事实上,自疫情以来,这一与Ulta Beauty并列市场份额最高的国际美妆零售商就面临着“中年危机”,或在地区黯然闭店,或撤离某市场。

据聚美丽不完全统计,丝芙兰在日本、韩国、中国台湾、俄罗斯等都有“撤退”之迹。

就连在中国市场,其发展也并不理想,之前丝芙兰在中国的发展可谓如日中天,在中国高端美妆店里没有对手,但如今整体营收明显放缓。

LVMH集团(路威酩轩)在最新公布的2023年业绩报告中表示:“丝芙兰在财报上的表现亮眼,在销售额和利润方面又实现了历史性的一年,在北美、欧洲和中东的势头尤其强劲。“但对于中国的业绩表现却未曾提及。

据悉,2023年1月,丝芙兰关闭了营业三年的天猫海外旗舰店,原因系跨境渠道策略调整。

与此同时,今年1月19日,丝芙兰大中华区总经理陈冰宣布因为个人原因正式离任。高管的变动或许是丝芙兰想通过内部变革来推动中国市场的发展。

一半是海水,一半是火焰。与“失意”的丝芙兰不同的是,道格拉斯和Ulta Beauty都有不错的业绩表现。

据财报显示,2023年道格拉斯销售额为41 亿欧元(约合人民币322.71亿),同比增长 12.1%。销售额全渠道持续增长,商店销售额(净额)和电子商务销售额(净额)分别增长 了13.0%和 10.3%。

另外,2023财年Ulta Beauty的净销售额则为112.07亿美元(约合人民币806.8亿),同比增长5.7%;营业利润为16.78亿美元(约合人民币121.8亿),占总净销售额的15.0%。

值得注意的是,化妆品部门与护肤品部门是Ulta Beauty的营收主力军,分别占总净销售额的41%和19%。

此外,据财报显示,Ulta Beauty在2023财年共计新开设30家门店。道格拉斯集团也表示,在2024财年,计划在欧洲开设200 多家商店,并对旗下400 多家商店进行升级或翻新 。

可见,Ulta Beauty和道格拉斯集团的线下美妆销售业务正在持续扩张,稳步发展中。而丝芙兰、卓悦控股、万宁等美妆零售商则“面临困境”。

可以预见的是,随着市场竞争的加剧,美妆零售商的洗牌速度也会加速,在实体渠道回暖的当下,要想继续留在牌桌上,美妆零售商们必须持续打造自己的核心竞争力和自我造血能力,与时俱进地满足市场、消费端的需求,只有“适者才能生存”。

|