文 | 才哥

编 | 饶言

销量上去了,亏损却扩大了,蔚来该怎么办?

北京时间3月5日,蔚来蔚来汽车(NIO.US,09866.HK)公布了2023第四季度和全年的业绩报告。

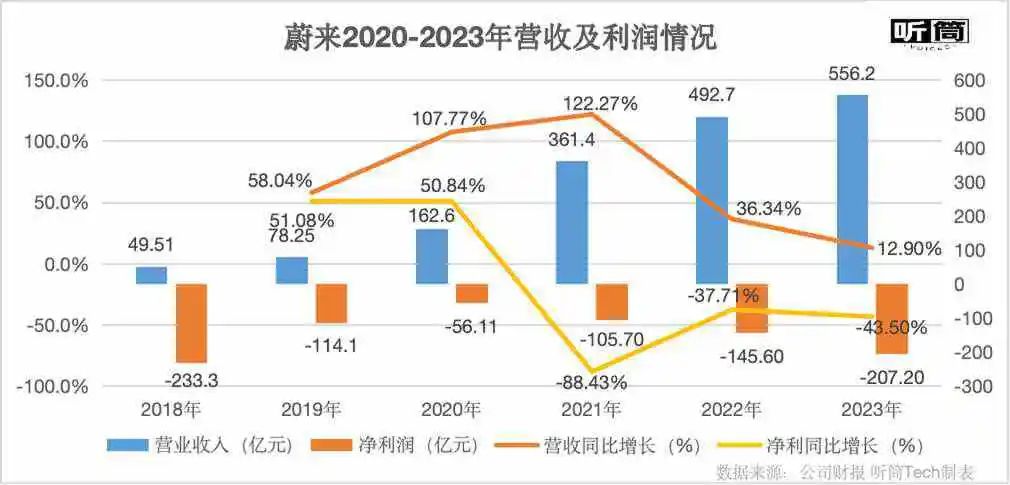

财报数据显示,2023年全年,蔚来的总收入为556.179亿元(人民币,以下未标注则同),同比增长12.9%;全年净亏损为207.2亿元,较上一年度增长-43.5%。扣除股权激励费用,2023年全年的经调整净亏损(非公认会计准则)为183.507亿元,同比增长-51.1%。

这一年,蔚来的交付量并不乐观。数据显示,2023年,蔚来汽车交付16.0万辆,同比增长37%,月均不到1.5万辆,这个成绩距离蔚来期望的“稳定在2万辆以上”仍有一定差距,仅完成销量目标的65%。

作为旁观者,很难揣测李斌现在的想法,但对于现在的处境,市场实际上已经一目了然。

在3月5日的2023年财报会议上,李斌继续展望蔚来的未来,他依然相信“长期主义”。

但投资者显然并不卖账,失望的情绪从财报发布后便开始漫延。在老虎证券的财报会议直播间,投资者直言,“赶紧想办法提升销量。”

投资者的失望是有原因的。在新一年的财报中,尽管营收仍在增长,甚至“创历史新高”,但亏损也仍在加剧。

“定位高端的蔚来,销量很难获得较大的提升,除非蔚来改变品牌策略。”资深汽车业内专家王强直言,在价格战越演越烈的当下,蔚来需要重新审视自己的定位。

蔚来确实也在尝试改变,在财报会上,李斌透露,定位大众的第二品牌阿尔卑斯将在2024年第二季度上市,这一新品牌主要承担的便是“走量”的重任。

与此同时,蔚来也将加大对三四线城市的布局。

但这些在投资者看来,并不容易。王强便直言,在当前新能源车企的激烈竞争下,定位20万元区间的阿尔卑斯并不具备优势,能否实现量的增长,尚未可知。

李斌显然也感觉到了压力,他在2024年年初坦言,尽管公司在多个领域取得了进展,如推出第二代平台产品、发布蔚来手机、与长安、吉利达成换电站合作等,但综合表现未达到预期。

蔚来也深知,接下来竞争的激烈程度将会超乎想象。李斌曾在内部信中强调,未来两年汽车行业变革将更为剧烈,竞争更加激烈。他要求员工做好思想准备,直面挑战,并强调要高效使用投资者的资金。

高端品牌越卖越亏,第二品牌前途未料,蔚来拿什么来实现未来?

-01-

卖得越多,亏得越多

越卖越亏,卖得多亏得也多,似乎成了蔚来的“魔咒”。

2023年,蔚来的营收再获增长,并创下新高。财报数据显示,2023年全年,蔚来的总收入为556.179亿元,同比增长了12.9%。但值得注意的是,这是蔚来上市以来的营收最低增速。

更重要的是,亏损仍在加剧。2023年全年,蔚来归属股东的净亏损高达207亿元,同比再扩大了43.50%。6年以来,蔚来共计亏损了862亿元。

2023年,蔚来全年的交付量确实仍在增长,由2022年的12.25万辆增长到了16万辆,同比增长了30.70%。

蔚来全年的汽车销售额也从2022年的455.07亿元,增长到492.57亿元,同比增长8.2%。

这意味着蔚来每卖一辆车,便亏损13万元,卖得越多,亏得便越多。

越卖越亏的根本原因,在于成本高企不下。

李斌很会花钱,这几乎是业界的共识。李斌也做了很多事,如生产手机,自研电池,自研激光雷达芯片等等。

这也是使得蔚来成本大增。2022年,销售成本为441.25亿元,同比增长50.5%。到2023年,蔚来的全年销售成本已经高达525.66亿元,同比增长了19.1%。

2023年的研发费用依然很高,达到134.31亿元,同比增长23.9%;销售、一般及行政費用高达128.85亿元,同比增长了22.3%。仅四季度的研发费用便高达39.7亿元,明显超出市场预期的33.7亿。

事实上,这已经是蔚来连续两年研发费用超过100亿元,2022年,蔚来全年的研发费用为108.36亿元。

成本高企的情况下,蔚来的毛利率也不乐观。

2023年四季度,蔚来的汽车毛利率为11.9%,这一数据低于市场此前的预期。

事实上,从2022年开始,蔚来的汽车毛利率并不理想,2022年四季度甚至低至3.9%。随后,汽车毛利率有所修复,到2023年3季度,蔚来的汽车毛利率已经增长到11%。

蔚来是有心继续提升汽车毛利率的,在2023年三季报的电话会上,蔚来给出的指引是四季度实现15%的毛利率。

市场也对蔚来四季度的毛利率充满期待,给出的预判是能修复到13.6%,原因在于“由于电池成本的下行,以及销售结构中单价更高的EC6占比的提高,抵消了部分折扣对于毛利率的拖累,四季度毛利率环比有所提升。”

为了提升毛利率,蔚来也采取了一些措施,比如人员调整。在2023年,李斌发布全员信,减少10%左右的岗位和加速资源提效,且表示今后蔚来对三年内不提升财务表现的项目,将被推迟和削减,以确保公司的长期竞争力。根据李斌的测算,随着员工数量的减少,这些举措将在2024年给蔚来节省20亿元。

2023年12月,蔚来还将电池自制项目剥离了出去,原因在于电池自制项目被评估为三年内无法改善毛利率,因此“通过委托生产的方式制造电池,以降低成本”。

但现在来看,这些措施远远不够。2023年,蔚来的汽车毛利率和整体毛利率均仍在明显下滑。

2023年,蔚来全年的汽车毛利率仅为9.5%,而在2022年,这一数据为13.7%,2021年则更高,为20.1%。

2023年全年,蔚来的整体毛利率为5.5%,2022年这一数据为10.4%,再往前推的2021年,蔚来得汽车毛利率为18.9%。

总体来看,过去三年,蔚来的汽车毛利率和整体毛利率均在持续下滑。

-02-

蔚来需要更多钱

从现金储备情况来看,李斌确实是有钱的。

带着数百亿元现金上市的李斌,现金储备一直可观。2023年,蔚来汽车的现金储备达到573亿元,较上季度大幅增加了121亿元。

但“坐吃山空”,连年亏损的蔚来,是否真的很有钱?从历年的财报中,或者能看出一些门道。

数据显示,蔚来2023年的总资产已经高达1173.83亿元,但负债也从2022年的686.2亿元增长到了877.87亿元,资产负债率从2022的的71.28%增长到了74.79%。

如果单看蔚来这个数据,可能还不太直观,那么可以看看同行的这一指标。

老虎证券的数据显示,同期,特斯拉(TSLA.US)的资产负债率是40.34%,理想(LI.US)的资产负债率是57.78%,蔚来的资产负债率明显高于这两家。

实际上,自上市以来,蔚来的资产负债率始终高居不下,在2019年,蔚来的资产负债率甚至高达133.07%。虽然在2020年有所改善,下降至41.69%,但最近三年,又再度回升。

2021-2023年,蔚来的资产负债率分别为54.08%、71.28%、74.79%,同期,特斯拉为49.17%、44.26%和40.34%,理想为33.61%、47.78%和57.78%。蔚来的资产负债率始终远高于以上两家。

资产负债率高居不下的蔚来,显然需要更多钱来充血。要么筹钱,要么自己造血。

李斌的筹资能力是有目共睹的。据不完全统计显示,自2015年成立至今,蔚来累计融资已超过1150亿元。即便是在大环境不太好的2023年,李斌依然获得中东资本CYVN两次投资,总计约210亿元。

但资本是追求回报的,在蔚来持续亏损的情况下,李斌还能获得多少投资,尚未可知。

对于市场而言,蔚来需要提升自己的造血能力。但遗憾的是,蔚来的经营活动产生的现金流表现并不佳。

东方财富的数据显示,截至2023年Q2,蔚来的经营现金流为-116.0亿元。而在2022年,这一数据为-38.66亿元。

在资产负债率高居不下,业绩持续亏损的情况下,即便蔚来现在账上躺着573亿元,但按照目前“继续烧钱”的速度,蔚来还能支撑多久仍未可知。至少从目前的情况来看,蔚来的未来难言乐观。

-03-

蔚来的未来在哪?

李斌承认市场“竞争激烈”,也清醒地知道蔚来的处境。

过去的一年里,蔚来的零售销量已经被各大新能源厂商超越,中国乘联会公布的2023年新能源厂商零售销量排行榜中,蔚来排到了第9位。

在王强看来,在价格战越演越烈的当下,“高端”的蔚来早已不具备优势。

但李斌仍坚持“高端战略”这个主旋律,他强调,蔚来的主品牌不会推出比ET5更便宜的车,新车也会更贵,对于主品牌,“不会以价格战的方式去换量”。

至于高端还能坚持多久,或许李斌心里已经有了答案,也在尝试改变。比如2023年,蔚来就已经将旗下主力车型给出2万元以上的降价优惠。

不过,李斌仍表示,2024款车型增配不增价,避免直接进入“价格战”。

当然,李斌也意识到低价市场的重要性,他在电话会上表示,面向大众市场的新品牌将在2024年二季度上市,四季度大规模交付,而第二品牌主要承担的就是“走量的任务”。

李斌明确表示,采用换电模式的新品牌将对标目前销量最大的特斯拉Model Y,但售价将比其低20%左右。

不过,新品牌未来的市场预期如何,显然是未知数,“以市场的竞争激烈程度,蔚来新品牌的定价很关键。”王强直言,定价过高,市场不卖账,定价过低,将拉低蔚来的毛利率,对于蔚来而言,这是个两难的选择。

不仅如此,蔚来也在重点解决渠道下沉的问题,提升三四线城市的销售效率。

在电话会上,李斌透露,蔚来正尝试多种方法高效下沉渠道至三四线城市,并计划今年将更多换电基础设施部署在这些市场,以增强用户体验和竞争力。

不过,市场对蔚来的未来仍有担忧。

财报发布后,交银国际便发布研报,下调了蔚来的目标价,由6.6美元/52港元下调至5.1美元/40.3港元,原因在于“子品牌独立销售网络,以及新车型的开发费用支出,预计亏损居高不下”。

如果新品牌不能带来量的增长,蔚来账上的钱还能“烧”多久?未来是否还能筹集到新的资金?这些问题,蔚来需要尽快给出答案,市场留给蔚来的时间已经不多了。

|