10月转让宜春赵一鸣食品科技公司股权,一个多月后又立马起诉赵一鸣,这番骚操作让本已处于风口浪尖的良品铺子,再次受到舆论“炙烤”。此前,良品铺子已经历了管理层换帅、产品降价、股市大幅波动等多个大事件冲击。尤其是良品铺子近期官宣17年来最大规模降价,虽然产品最高降幅达到了45%,但消费者并不买账。而降价本身,又让良品铺子本已堪忧的运营状况雪上加霜。对于良品铺子来说,降价并不是一副好牌。从此前一掷千金打造高端品牌,到现在拼命降价走下沉路线,良品铺子在品牌战略上的摇摆不定或将是其继续生存的“绊脚石”。

史上最差三季报

良品铺子三季报显示,公司前三季度实现营收59.99亿元,同比下降14.33%;归母净利润1.91亿元,同比下降33.43%。其中,第三季度实现营收20.13亿元,同比下降4.53%;归母净利润199.84万元,同比下降97.88%。而与之伴随的是毛利率的下跌和销售费用的膨胀,财报显示,第三季度良品铺子毛利率为27.74%,去年同期为29.8%;销售费用为4.166亿元,去年同期为3.878亿元。营收和净利润双双下滑,其中净利更是大跌九成,可以说,这是良品铺子上市以来最差的一份财报。

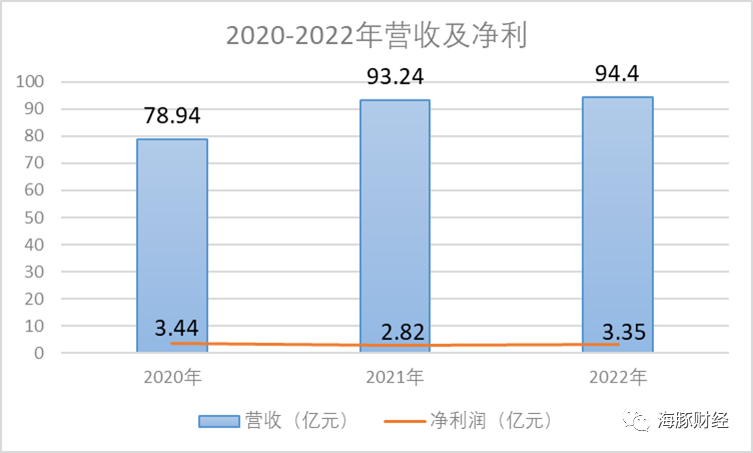

事实上,多年来良品铺子早已陷入增收不增利的困境。2020-2022年,良品铺子分别实现营收78.94亿元、93.24亿元和94.4亿元,对应归母净利润分别为3.44亿元、2.82亿元、3.35亿元。而一直占总营收近半壁江山的线上电商业务更是颓势尽显,2023年前三个季度电商营收分别为12.06亿元、6.15亿元、8.52亿元,同比分别下滑32.42%、40.92%、19.42。在2023年天猫双十一大促的休闲零食类相关榜单中,良品铺子的销售额排名甚至未能进入前十,而2021年和2022年,良品铺子曾分别排名第2和第8。

同期,良品铺子来自另一基本盘-加盟渠道-的营收也连续三个季度下滑,分别下降2.87%、7.15%、7.06%。而良品铺子的外部加盟商更像是一茬又一茬等着被割的韭菜。良品铺子财报显示,2023年,第一季度加盟商开店23家,闭店93家;第二季度加盟商开店28家,闭店110家;第三季度加盟商开店146家,闭店193家。前三季度加盟商开店合计197,闭店合计396家。

与此伴随的,是良品铺子逐渐被资本减持。财报显示,高瓴资本起初通过关联方共持有良品铺子11.67%的股份,从2021年2月开始,历经五轮减持,如今只剩下4%。另外,陪伴良品铺子十余年的今日资本亦先后4次减持。甚至连控股股东以及曾经与控股股东具有一致行动人关系的多个股东,都进行了小部分的减持。据不完全统计,风投资本及控股股东减持套现金额超过16亿。

财务改良的生意“精”

短期内用财务操作的手法来提振业绩,是很多运营状况下滑的上市公司会采用的手段。良品铺子的措施也类似,其选择了出让赵一鸣股权。公告显示,2023年4月,良品铺子旗下全资子公司宁波广源聚亿投资有限公司与赵一鸣签订投资协议,投资4500万元,持股占比3%。2023年10月,良品铺子称,转让所持赵一鸣的3%股权,预计产生约6000万元的投资收益。股权转让收益约占良品铺子2023年前三季度净利的31.4%,接近三分之一。

分后一个月后,广源聚亿突然于11月27日将赵一鸣告上了法院。起因是赵一鸣与另一量贩零食巨头零食很忙于11月宣布合并。广源聚亿称,在持股期间,赵一鸣从未就与零食很忙的合并向其征询过意见,且赵一鸣及相关方自始至终强调公司计划独立上市,希望广源聚亿主动出让股权。赵一鸣的刻意隐瞒直接导致广源聚亿基于错误或不实的交易背景和定价依据,出让了所持股权,严重损害了公司的合法权利。

广源聚亿称,赵一鸣与零食很忙合计门店近7000家,2022年合并销售额超70亿元,当前估值约90亿元。事实上,早在交易之初,就有投资者质疑其有“贱卖”之嫌。有分析称,赵一鸣从今年初到9月底门店数量从约700家增加到2300家,暴增两倍,而今年上半年赵一鸣净利润已是去年全年净利润的两倍。然而,面对这样一个超高速增长的标的,广源聚亿出售股权的估值仅约23倍。

深入来看,此事并不只是表面的估值问题,实质上涉及的是更加白热化的市场竞争。要知道当前良品铺子的“高端”早已触及天花板,其正谋划切入更加亲民的量贩零食赛道。而良品铺子与赵一鸣及零食很忙,无论是在覆盖区域还是产品、客户群等方面,都严重重合。基于此,一旦良品铺子胜诉,必然影响合并公司的上市进程。而起诉本身对于良品铺子毫无影响,反将因此获得更多曝光机会,利大于弊是必然。

但是,这样的生意“精”能改善良品铺子长期的基本面吗?

高端与下沉的艰难选择

良品铺子一直坚持所谓“高端零食路线”,但是细细体察,所谓高端的基石其实非常脆弱。良品铺子产品的高昂价格一直为人所诟病,良品铺子至今还戴着“零食刺客”的帽子,一度因为528.8元/公斤的鸭舌登上热搜。还有更多消费者在网上晒单,包括良品铺子果干、肉类等,都是高价重灾区。对此,消费者的吐槽也都很直接,“顶级刺客,去过一次后再也不敢去”。

此外,由于良品铺子采取外包生产,在品控上也存在很大问题。在网络投诉平台上,充斥着大量对于良品铺子食品安全问题的投诉,内容涉及食品发霉变质、吃出异物、出现蛆虫等等。

无论是零食“刺客”还是食品安全问题,都严重损害良品铺子高端零食的品牌形象和口碑。而前述提到的降价究竟能在多大程度上解决良品铺子的运营状况恶化问题?香颂资本的沈萌认为:“高端的基础是高品质,品质与成本存在明显的关联性,与低价本就格格不入。若对零食本身实现的产品创新有限,要达成低价则主要是压低自身和供应商的收益空间。良品铺子要想平衡高端定位和低价有难度。”

面对口碑下滑、运营下滑,良品铺子的出路并不多。目前,良品铺子一边降价,一边继续努力维系高端形象;同时又建立全新的“零食顽家”品牌,试图切入更亲民的量贩零食赛道。在高端和低端量贩之间,良品铺子陷入了选择困境。

两者都兼顾意味着双倍投入,以良品铺子目前营收盈利双双严重下滑的基本面,是否能够支撑恐是一个未知数。如果选择量贩路线,就等于彻底放弃过去用巨额销售费用堆出来的高端零食品牌形象。而且与其它量贩赛道品牌相比,良品铺子无论在资金和时间上都处于劣势。在2023年上半年业绩发布会上,良品铺子就曾表示,“零食顽家”的利润只能打平,原因是公司进入量贩零食业态较迟,还没形成规模优势,超过500家后会有规模效应。但500家又如何比得过同期赵一鸣与零食很忙合并公司的7000家门店?

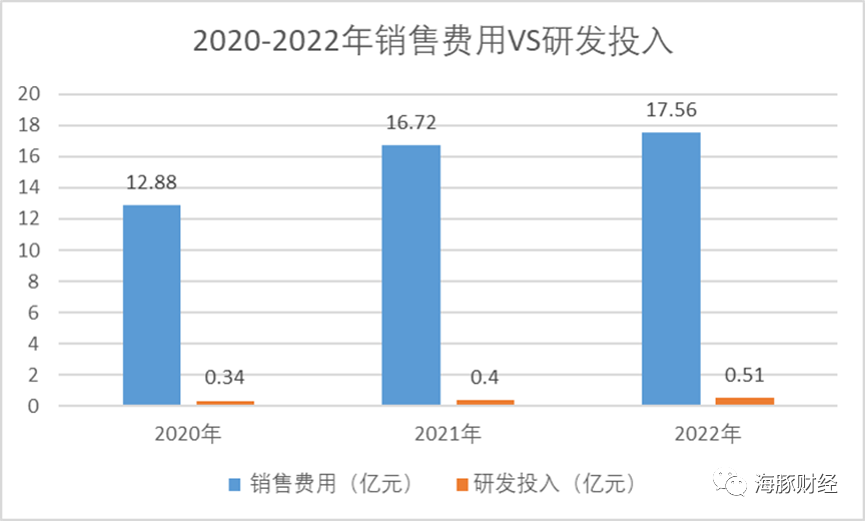

再看高端路线。一直以来良品铺子都是重销售轻研发,过去三年,良品铺子销售费用分别为12.88亿元、16.72亿元和17.56亿元,总计已经烧了47.16亿元。这里面包括签约迪丽热巴、杨紫等流量明星的代言费,以及热门综艺的广告位。良品铺子在流量营销上巨额烧钱,并没有树立起真正的高端形象,反被市场评价为“伪高端”。究其根本,就是产品品质与高价不匹配。和广告营销上的大手大脚相比,在事关产品品质提升的研发领域,良品铺子显得非常吝啬。过去三年,良品铺子的研发费用分别为0.34亿元、0.40亿元、0.51亿元,总计1.25亿,不到营收总额的0.5%。

国海证券研报称,产品创新始终是公司长期成长的驱动力。沈萌也认为:“产品的同质化程度高,需要通过较大的营销投入支撑业绩成长。研发费用高低取决于企业发展的策略,研发投入低就难以更好的形成差异化,产品收益率较低。即使是单品也仍然有研发创新的空间,研发投入低,会进一步削弱差异化的基础,降低竞争力。”

事到如今,良品铺子面临如何走下去的艰难选择,正如刚刚上任的董事长杨银芬对员工所讲的那样:“当下,摆在我们面前的已经不仅是活得困难的问题,而是活不活得下去的问题。”来源:海豚财经

|