文 | 芳芳

来源 | 新经济观察团

从阿里巴巴6月28日推出自营品质快递——菜鸟速递,到9月26日公告分拆菜鸟、递交赴港招股书,不到3个月时间,菜鸟的资本化征程全速挺进。

自从阿里巴巴启动“1+6+N”组织变革后,旗下众多业务板块纷纷进入冲击IPO的候选赛道中。令人意想不到的是,一向被寄予厚望的阿里云棋差一招,菜鸟后发先至,成为最快起跑的选手。

虽然在这份最新的招股书中,菜鸟在2023上半年才扭亏为盈,但在2021-2023财年中,公司三年净亏损仍然高达71.02亿元。在从平台到参与者的转变过程中,菜鸟想要从现有快递江湖中分一杯羹,并不容易。

0 1

三年亏损超70亿

菜鸟成立于2013年,原名叫做菜鸟网络。顾名思义,菜鸟是想扮演平台的角色,构建一张物流网络,为快递公司提供技术支持,以及平台和数据的多点位支撑,最终形成开放、共享、协同的智能物流网络平台。

成立之初,菜鸟与各家快递公司联系紧密,发起股东除了阿里巴巴外,还有三通一达(圆通、中通、申通、韵达)的身影。通过搭建物流网络,菜鸟提升了快递运输过程中的数字化水平,帮助整个物流行业提高了运输效率。

依托于阿里巴巴旗下淘宝系电商平台,菜鸟整合电商物流上下游资源,以提供底层技术的模式,很快形成了平台的聚合效应,成长速度十分惊人。以顺丰、“三通一达”为首的头部快递公司,也纷纷加入菜鸟的“联盟”之中,形成了深度合作关系。

成长后的菜鸟,逐渐形成了覆盖社区服务、全球物流、智慧供应链等多个板块的业务链接。

而有了物流网络之后,就少不了基础设施建设。为了进一步增强掌控力,菜鸟开始将目光投向基建环节,建设仓库、搭建干线运输、转运中心等基础设施,形成完整的仓配网络。

招股书显示,截至6月30日,菜鸟管理着1100多个仓库,其中360多个为国际物流专用仓,750多个为国内物流专用仓。分拣中心有380多个,其中27个为国际物流专用,350多个为国内物流专用。

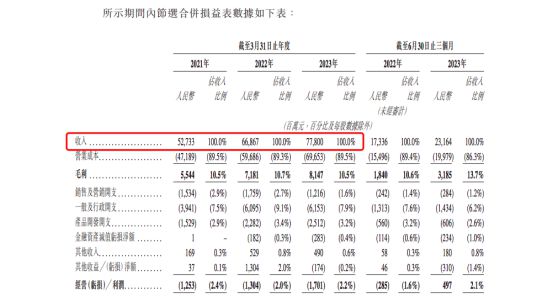

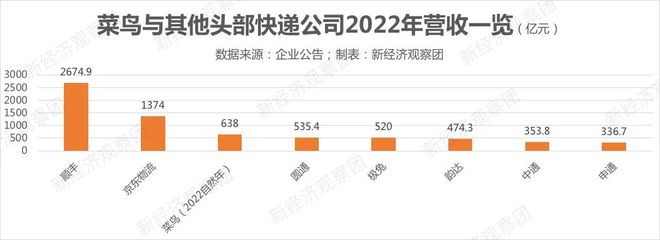

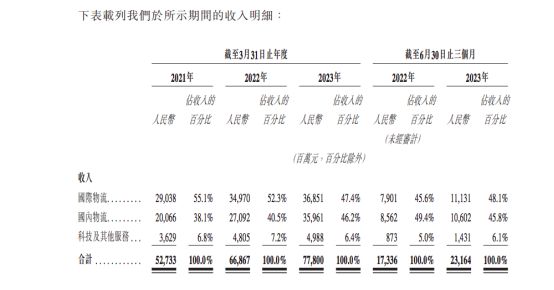

随着羽翼渐丰,菜鸟的经营业绩也水涨船高。根据招股书,2021-2023财年,菜鸟分别实现收入527亿元、669亿元和778亿元,占据阿里巴巴整体收入的7.3%、7.8%和9%。从整个快递行业来看,菜鸟如今的收入仅次于顺丰和京东物流,虽然与前两者有不小差距,但营收规模处在中上游水平。

具体来看,菜鸟的收入来源分成四个部分,分别是物流服务、菜鸟驿站及菜鸟APP、物流科技、物流资产服务。其中物流服务包含快递和供应链服务,菜鸟驿站则根据快递数量收取技术平台服务费,菜鸟APP主要依靠线上广告费,另外菜鸟还通过对外提供技术解决方案收取技术服务费,以及出租物流设施带来的租赁费。

如果说刚刚萌芽的菜鸟还需要各家快递公司的支持,那么在掌握了基建和物流网络等关键要素后,入局快递业,似乎成了菜鸟发展的必然趋势。通过这条完整的物流链条,菜鸟的收入构成会不断增长,这张物流网络也变得更加全面。

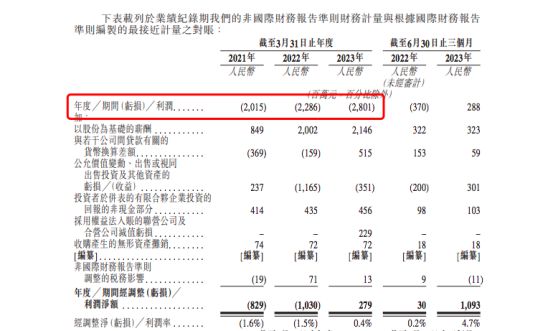

但是业务扩张也在一定程度上影响了菜鸟的盈利能力。2021-2023财年,菜鸟的净亏损分别达到20.15亿元、22.86亿元、28.01亿元,三个财年累计净亏损高达71.02亿元。同期,公司的毛利率分别为10.5%、10.7%和10.5%,毛利率水平并无明显变化。

直到最新2024财年第一季度,菜鸟才终于迎来季度扭亏,实现净利润2.88亿元,毛利率水平也达到13.7%,与近三个财年相比,发生了明显增长。但在庞大的亏损漏洞之下,这样的“短暂”扭亏很难不让资本市场质疑,菜鸟究竟是真的实现扭亏,还是为了迎合IPO所做的报表粉饰呢?

0 2

三成营收仰赖阿里巴巴

菜鸟的盈利能力遭遇公众质疑,早就有迹可循。尽管在阿里巴巴实施“1+6+N”组织变革后,菜鸟集团作为独立“作战单元”,已经在努力摆脱母公司的影响。但不可否认的是,菜鸟走到今天,很大程度上都离不开阿里巴巴的输血和支持。

根据招股书,阿里巴巴在菜鸟持有69.54%的股份,仍然是后者的控股股东。未来即使菜鸟顺利完成分拆,阿里巴巴也将继续持有菜鸟50%以上的股份。

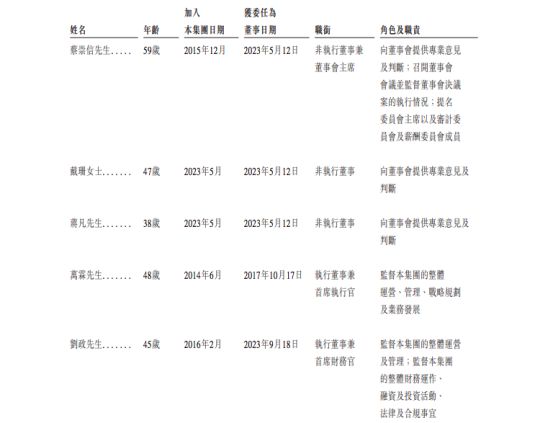

而菜鸟的高管团队中,也能看到母公司对其拥有绝对掌控:阿里巴巴集团董事会主席蔡崇信担任菜鸟的董事会主席及非执行董事;淘天集团CEO戴珊、国际数字商业集团CEO蒋凡担任菜鸟的非执行董事;菜鸟的执行董事CEO万霖和CFO刘政,也都是阿里巴巴的骨干力量。

不仅如此,在菜鸟的前五大客户中,阿里巴巴集团更是其最大客户,2021财年-2024财年第一季度,阿里巴巴的收入占据到菜鸟总收入29.2%、30.8%、28.2%及29.7%。同期,菜鸟前五大客户的收入占比也只有34.4%、34.8%、32.3%及34.4%。这意味着阿里巴巴凭借一己之力,为菜鸟揽来了近三成的收入。

此外,在菜鸟的营收划分中,除了按照业务类别划分,还有一种划分方式,就是国际物流和国内物流以及物流科技及其他服务。其中,国际物流始终占据菜鸟营收的主导地位,2021-2024财年第一季度,国际物流业务占比总收入的55.1%、52.3%和47.4%。同期,国内物流业务占比则为38.1%、40.5%和46.2%。

而占据菜鸟营收半壁江山的国际物流业务,也少不了阿里巴巴的扶植。招股书显示,菜鸟主要为中国进出口商家、品牌及电商平台提供一体化端到端跨境快递解决方案。在这套解决方案中,菜鸟所扮演的角色,正是为阿里巴巴集团运营的各个电商平台上的商家提供服务,包括速卖通、天猫国际及天猫淘宝海外,并为阿里巴巴生态体系以外多个电商平台及线上渠道的商家提供服务。

而国内物流业务尽管占比稍弱,但其中同样不缺少阿里巴巴的身影。根据招股书,在国内物流层面,菜鸟主要通过阿里巴巴集团运营的多个电商平台,比如淘宝和天猫,以及其他众多电商平台、数字和线下渠道,为品牌及商家的销售提供支持;此外,其还为天猫超市提供服务。

虽然说菜鸟账面上仅有三成收入切实来自于阿里巴巴,但恐怕更多业务都与阿里巴巴有着不可分割的联系。如何在分拆乃至上市之后保持业务的独立性,恐怕是菜鸟接下来很长一段时间需要跨越的障碍。

0 3

行业内卷中艰难突围

对于菜鸟而言,如果说阿里巴巴的扶植令其难以独立行走,那么在这个不断内卷的物流行业中,如何从昔日的合作伙伴手中分一杯羹,将是更加艰难的问题。

在目前的物流市场格局中,以京东、顺丰为首的两大巨头,牢牢把持着中高端市场的物流份额。而通达系则充分覆盖低端市场,极兔的搅局,更让整个供给端的竞争变得异常激烈,行业规模效应以及边际成本递减趋势明显,菜鸟想要转身入局,除了加入补贴烧钱大战和不断投入成本,可能没有第二条路可选。

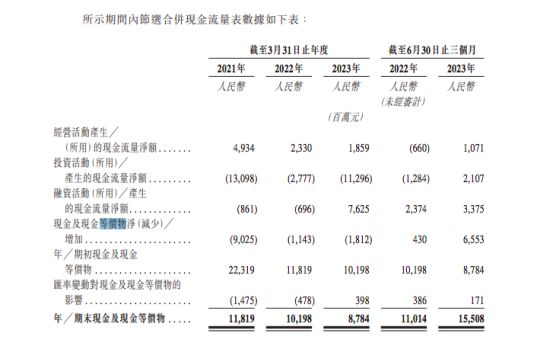

虽然背靠阿里巴巴,但菜鸟的账面资金并不充裕。2021-2023财年,公司期末现金及现金等价物分别为118.19亿元、101.98亿元和87.84亿元,呈现出逐年递减态势。在这连续三个财年中,菜鸟现金及现金等价物净减少额度分别达90.25亿元、11.43亿元、18.12亿元。一旦卷入补贴大战中,菜鸟的账面现金势必会更加紧张。

然而菜鸟已经别无选择。8月9日,菜鸟裹裹对外宣布,为帮助商家降低发货成本,将和淘宝天猫合作,面向商家提供总价值13亿元的寄件补贴。据悉,这将是菜鸟裹裹商家寄件业务诞生以来,面向中小商家群体推出的总价值最高的补贴计划。

除了大手笔投入到补贴大战之中,基础设施建设,也成为菜鸟烧钱的另一关键。在投入自营业务后,顺丰曾这样评价菜鸟:做时效、中高端快递的壁垒非常高。其中提到的最大壁垒,正是物流基础设施建设。

以2022财年第四季度为例,菜鸟当季经调整EBITA净亏损达到9.12亿元,同比扩大55.9%。而亏损扩大的主要原因,正是投资扩展全球智能物流基础设施导致经营成本增加。当时,为了加强国际物流基建,菜鸟每个月都会派出超240架包机用于干线运输,并与全球超过50个港口合作建立智能清关系统,以上种种,都为菜鸟的业绩亏损埋下伏笔。

而在菜鸟“品质快递、好用不贵”的slogan之下,想要实现低价与品质并行的两全之策,并非一件易事。新经济观察团查询网上公开投诉平台发现,有关菜鸟的消费者投诉案例高达24315件,有关“快递员擅自修改取件时间”、“菜鸟驿站服务态度差”、“快件运输过程中遭遇损毁却拒不赔偿”等投诉屡见不鲜。

作为人力密集型行业,快递业的发展始终离不开服务水平的不断进阶,菜鸟速递想要脱颖而出,如何与其他成熟平台展开差异化客户服务、带来更优质的客户体验,才是增加竞争力的有力砝码。而要对标顺丰和京东物流,同时还需要规模庞大的重资产模式投入,对于尚未实现年度盈利的菜鸟而言,盈利压力可见一斑。

站在长远发展的角度来看,快递业并不是依靠烧钱大战就能结束“战斗”,如何令行业回归到良性竞争,是摆在每一家快递公司面前的难题。

|