“新势力”蔚来(09866.HK)近日宣布,计划发行本金总额5亿美元于2029年到期的可转债和2030年到期的本金5亿美元可转债,合共筹10亿美元,用于回购部分现有债务证券,以及进一步加强资产负债表和用作一般公司用途。

事实上,蔚来在两个月前,才刚刚获得阿布扎比全资所有投资主体CYVN的7.385亿美元战略股权投资。

这两笔融资可为这家“新势力”带来17.385亿美元的资金,相当于蔚来(NIO.US)当前美股市值183.37亿美元的9.49%。

如此热切地融资,蔚来手紧吗?

蔚来的财务状况

在这两笔融资交易之前的2023年6月30日,蔚来的流动资产为66.11亿美元,其中现金及短期投资合共37.65亿美元,存货为11.71亿美元;而流动负债达到66.34亿美元,其中有26.49亿美元为应付款项和应付票据,20.34亿美元为应计费用和其他负债。流动比率只有0.997,若扣除存货,则流动比率只有0.82倍,并不足以应付需要在12个月内偿付的债务需求。

而且蔚来的新车型密集来袭,也十分需要品牌宣传和营销的投入,中东资金的入股除了带来资金外,无疑还能起到一大宣传功效。

更为重要的是,由于转换新平台带来的影响,其最近几个季度的交付量严重缩水,影响了营收,同时研发和营销投入仍持续扩大,多少给其财务状况带来一些影响。

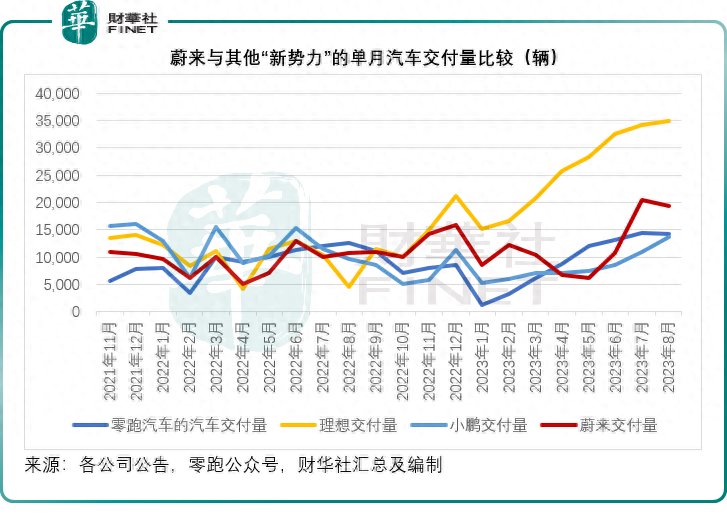

见下图,与在港股上市的“新势力”理想汽车-W(02015.HK)相比,蔚来的交付量严重落后。

受交付量落后影响,蔚来今年前两个季度的收入表现也落后于理想,见下图。

尽管蔚来的交付和收入表现要好于另一家“新势力”小鹏汽车-W(09868.HK),但它的研发和营销投入要远高于小鹏,也因此令其亏损进一步扩大。

蔚来的营销开支于2023年上半年达到53.03亿元人民币,是理想的1.34倍、小鹏的1.81倍,见下图。

其研发投入更在营销投入之上,2023年上半年,蔚来的研发支出高达64.2亿元人民币,是理想的1.5倍、小鹏(XPEV.US)的2.41倍,见下图。

比较融资路径

就研发而言,“新势力”可不敢偷懒,开发新车型,开发智能系统,忙得不亦乐乎,尽其所能地投入资源。

稍有不同的是,小鹏近日与滴滴进行战略合作,涵盖新款智能电动汽车的研发、设计和工程开发。作为合作的一项内容,小鹏购入滴滴的智能汽车相关标的资产,而对应地,小鹏以自身的股份作为代价,配发新股给滴滴进行支付。

“以股代价”的影响是摊薄现有股东的权益,但能在维持小鹏本身的财务资源下,合并新的资产,同时引入了滴滴这样的投资者,可为其带来新的业务机会,例如小鹏智能电动汽车或可在滴滴共享出行平台上的运营、营销、金融和保险服务等等,鉴于滴滴旗下庞大的车队需求,小鹏的业务拓展潜力很可观。

这与蔚来引入中东战投的做法如出一辙,所不同的是,小鹏得到的是业务合作机会,而蔚来获得的是资金以及在境外投资者中的曝光机会。

至于另一笔10亿美元的可转债融资,蔚来可通过此在短期内缓和资金压力,但长远而言,若债券持有者决定行使换股权,将会摊薄蔚来股东的权益。

无论哪种融资方式,对于根基不稳的“新势力”而言,当前的流量为其提供了理想的融资渠道,最起码对比于其他行业,例如房地产,它们更能获得机构投资者、战略合作方的青睐。

相对而言,蔚来或更受境外投资者的喜爱,目前蔚来在港交所、新交所和纽交所上市,主要面向外国投资者,由于其在港交所的第二上市身份,蔚来当前无法直接触达国内投资者。

小鹏则不然,小鹏的H股很受“北水”欢迎。财华社留意到,内地投资者通过港股通持有小鹏的2.6亿股,占其已发行股份数的15.01%,远高于理想的港股通持股比例6.96%以及零跑(09863.HK)的0.99%。

考虑到蔚来汽车品牌在内地消费者中的影响力,若其能实现港交所的主要上市,或许能像小鹏一样得到内地投资者的认可,这应有利于其估值的修正。

所以从融资渠道来看,尽管蔚来的财务状况有点让人忧心,但背靠三大资本市场,还有中东资金的加持,短期内压力应不大。

前景如何?

从上文单月汽车交付量走势图可以看到,蔚来的汽车交付量仍落后于理想,但是最近几个月呈现较大的攀升,或反映其产量的恢复。

值得注意的是,蔚来于今年5月推出并交付智能电动全能SUV全新ES6,6月中旬发布并交付智能电动旅行车ET5 Touring,9月15日正式发布并开始交付高端中型纯电轿跑SUV EC6(第一代EC6于2020年7月上市,这款为NT2.0平台新车),这些新车或将在今年下半年带来贡献,有望带动其整体交付量上升。

此外,蔚来将于9月21日开启创新科技日,介绍其全栈技术布局,并发布全新移动互联产品,或会令其股价出现短期波动。

作者:毛婷

|