一旦生态建立后,新氧就不仅是一个社区,更是医美行业的超级平台。

12月5日,新氧(NASDAQ:SY)发布了2019年第三季度的财务业绩。报告期内,新氧营业收入3.02亿元,同比增长79.6%。净利润为3160万元,较去年同期扭亏为盈。

值得一提的是,新氧的营业收入已连续11个季度增长,且近几个季度的同比增速维持在80%左右。不出意外,这样的高增长,会是新氧在未来相当长时间内的常态。

原因有三点:垂直领域较高的获客效率,将带动越来越多医疗服务提供商向新氧转移,供给增加将进一步带动需求增长。此外,新业务的扩张,以及医美行业本身的高增长,也能为新氧带来可观的增量。

比收入持续高速增长更亮眼的,是新氧的用户数据,报告期内新氧的MAU为342万,同比增长143.3%。

拉长周期来看,社区的特殊属性,使得垂直社区往往对特定领域的群体有极高的渗透率,这一点可以参考B站。

根据《医美行业白皮书》,2018年医美用户为2200万,新氧的MAU数据显示目前其用户渗透率仅为15.5%。这意味着,新氧的用户渗透率还有很大的提升空间。

截至目前,除新氧外,行业内尚没有一家公司的月活用户突破百万。随着马太效应显现,行业内公司将无力与新氧竞争。

另一方面,医美又是一个重决策的生意,用户的信任度极其重要,阿里、美团等巨头大都停留在信息发布阶段,提供的价值很难满足用户需求。

当新氧在行业占据绝对优势,使得其有机会更进一步,建立自己的生态,即向上赋能供应链,向下完成其它品类的横向扩张。一旦生态建立后,新氧就不仅是一个社区,更是医美行业的超级平台。

/ 01 /

2019年第三季度,新氧营业收入为3.02亿,同比增长79.6%,超过此前公司给出的三季度营收预期。其中,信息服务收入2.14亿,同比增长86.8%;预订服务收入0.9亿,同比增长64.3%。

不仅如此,新氧的营业收入连续11个季度实现增长,且近几个季度其同比增速基本维持在80%左右。

收入的快速增长,也带动了利润的提升。2019年3季度,新氧净利润为3160万,同比实现扭亏为盈。

原因是新氧在收入快速增长的同时,采取了精细化管理,使总体运营支出得到控制。

2019年第三季度,新氧的运营支出增速为37.3%,远低于营收79.6%的增速。这使总体运营支出同期下降了23个百分点,从而带动了利润率的上升。新氧净利率从去年同期-14%提高到今年的10.45%。

新氧的高增长有望在未来多个季度延续,原因有三点:获客效率远高于同行业、业务有序延伸以及行业高速成长。

新氧的获客效率显著高于同行业。根据中信证券数据,通过新氧促成的医美交易总额占线上预定医美服务交易总额的33.1%,但2018年新氧营业收入(广告与佣金合计)仅占线上总获客收入的3.4%。

这意味着,商家投入1块钱,就会带来可观的交易量。这吸引了更多医美商家。

截至今年第三季度,新氧的付费医疗服务提供商为3230家,同比增长33.6%。订阅信息服务的医疗提供商为2104家,同比增长51.5%。这使得医美行业的广告资源向新氧倾斜,带动了信息服务收入的增长。

良好的行业地位,带来变现能力提升。2019年第三季度,新氧的take rate从2018年第三季度的30.13%提高到30.98%。

预定服务收入方面,随着新氧平台信任度的建设,新氧单个用户的创收也在增加。如果以购买用户总数除以预定服务收入,新氧单个用户的创收从2018年第三季度的1563元增加到今年第三季度的1753元。

业务的有序延伸,是新氧另一个增长点。从纵向来说,新氧可以深入医美行业,赋能上游供应链的各个环节。典型的是尺颜,通过赋能医生,给医患双方建立了有效的沟通机制,并帮助其完成合理匹配。

从结果看,尺颜上线不到一年,订单增长已达10倍。第一个月,尺颜仅完成200笔订单,而如今月订单量已接近两千笔。这不仅能带动收入增长,也会让新氧的医美生态更加完整,从而增强自己的壁垒。

横向延伸是相邻品类的延伸,比如齿科等。医美项目的高客单价、高决策门槛等特性与齿科的正畸、种植牙、牙贴面等项目几乎完全吻合,因此新氧可以将医美行业的打法复制到齿科领域。

今年上半年切入齿科的新氧,已有近1400家专业齿科机构入驻,吸引了约2500名权威齿科医生,积累了近10万真人齿科矫正案例。这既可以增加单个用户的变现率,又可以吸引到更多的流量。

新氧的第三个增长点是行业的增长。医美市场本身的高速增长,也是新氧的最大价值。根据MOB研究院数据:2018年医美市场规模2170亿,2015-2018年CAGR为35.6%。这样的增速在当下并不多见。

从过去历史来看,在行业高速发展过程中,新氧这样的龙头无疑将成为最大的受益者。

/ 02 /

2019年第三季度,新氧MAU为342万,同比增长143.3%,延续了过去几个季度用户的高增长。

新氧开始发力下沉市场。本季度,新氧开始增加广告投放。此前,有广告界人士表示,新氧本次广告投放仅从第一周规模看,刊例价达到亿级规模,覆盖超过一百多个城市。

除了一线和新一线城市外,广告投放的城市还包括长春、福州、廊坊这些二、三线城市。再结合新氧近期举办的医美行业电商节,不难发现新氧正在下沉。

原因也不难理解,新氧在《医美行业白皮书》中提到,医美行业未来的用户增量主要来自二线城市,并预计二线城市的用户占比将在未来5年内反超现阶段用户占比最大的新一线城市。

新氧率先下沉,较早占领用户心智,既可以对行业内的其它公司完成战略卡位,又可以为日后的增长奠定用户基础。

拉长周期看,依托于垂直社区的特殊属性,新氧的用户依然有很大的增长空间。

类社交属性的产品,都会带来一定的网络效应,即用户越多,社区生产的内容就越多,更丰富的内容又能吸引更多的新用户。当用户数量增长到一定规模后,用户数量就会呈几何级的增长。

所以这种垂直类的社区往往都有一个很好的入口价值。也正因如此,垂直社区对目标群体有很高的用户渗透率。

以B站为例,根据艾媒咨询,2017年我国泛二次元用户规模达3.4亿,核心二次元用户9100万,而B站目前的MAU为1.279亿,基本已经覆盖了二次元的核心用户。

反观新氧,根据《医美行业白皮书》,2018年医美用户为2200万,而根据新氧目前的MAU来看其用户渗透率仅为15.5%。通过行业的横向类比,新氧的用户渗透率还有很大提升空间。

另外不可忽视的一点是,在新氧用户渗透率增加的同时,医美行业的用户数量也在持续增长。

智研咨询数据显示,以总人口为基数,2015年我国医美渗透率为0.47%,2018年医美渗透率已达到1.39%,扩张约3倍。我国18-40岁女性用户渗透率由2015年的2.3%增长至2018年的7.4%。

用户数量的增加和用户渗透率的提高,将会成为新氧用户增长的双引擎。

/ 03 /

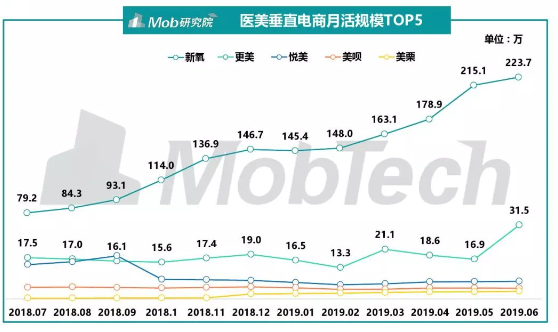

新氧用户的高速增长,已经彻底拉开了与行业内其它公司的差距。根据MOB研究院数据,截至今年上半年,除新氧外,该行业尚没有一家公司的月活用户突破百万。排名第二的更美,月活不过31.5万。随着新氧三季度月活用户的暴增,将进一步拉大与其它公司的用户差距。

(数据来源:mob报告)

在用户重合度方面,新氧依然有很大的优势。根据MOB研究院数据,下图中数值越高代表两个平台之间的用户转化的可能性越大。新氧在用户基数远大于其它公司的同时,用户重合度也最低。

通过新氧与同行业的用户数量,用户重合度方面的对比,不难得出一个结论,医美行业已经进入下半场,马太效应的显现,已经让新氧坐稳了行业龙头的位置。

而行业唯一的变量在于互联网巨头的搅局。近两年阿里、京东、美团等巨头先后进入医美行业。互联网巨头的优势在于流量优势。但是综合来看,新氧也有互联网巨头不可逾越的护城河。

首先,是平台属性带来的信任度优势。

众所周知,医美是一个重决策的生意,因此平台信任度极其重要。而社区恰恰是构建信任的最佳平台,因为社区是唯一一个能够连接内容、内容生产者和内容消费者的平台,且平台连接的生产者和消费者可以实现互动,进一步增加信任度,这也是新氧社区的价值。

而阿里、京东、美团,一定意义上都更像一个信息发布平台。用户对商品或服务的评价主要是单边传递信息,缺乏双边的互动,这势必会减小信任度。

换言之,相比于大而全的平台,用户也更加愿意相信小而专的细分平台。

再者是获客效率的差异。尽管互联网巨头拥有海量流量,但用户精准度低,进而影响获客效率。新氧的流量虽不及互联网巨头,但胜在流量精准,这使得新氧的获客效率远高于互联网巨头。

根据此前在新氧负责商家运营的专家透露,在新氧入驻的普通商家的ROI为1:3.百度为1:1.5.两者的获客效率相差一倍。

目前新氧也在深入行业进行布局,赋能供应链的生产要素。在线上,搭建赋能医生和医疗机构的尺颜。在线下,新氧与丽格联手打造共享医院,希望降低医疗医生的创业门槛。

长期来看,新氧深入行业赋能产业链,能大大促进其收入增长。更重要的是,新氧有机会更进一步,建立自己的生态。一旦生态建立,新氧就不仅是一个社区,更是医美行业的超级平台。

从医美社区到医美行业的超级平台,就是新氧的野心。

|

|