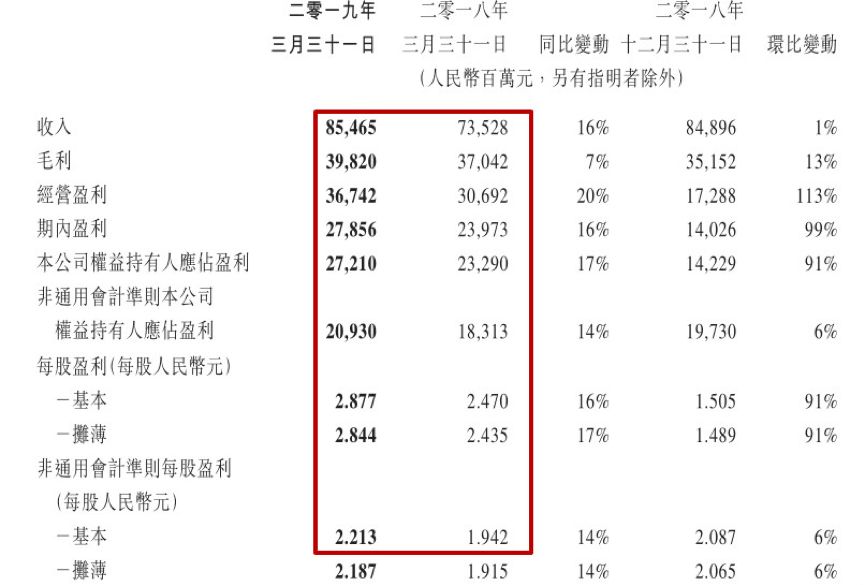

2019年5月15日,腾讯控股发布2019年Q1财报,整体走向良好。财报显示,2019年第一季度腾讯营收854.65亿元,同比增长16%,环比增长1%;净利润272.1亿元人民币,同比增长17%,环比增长91%。

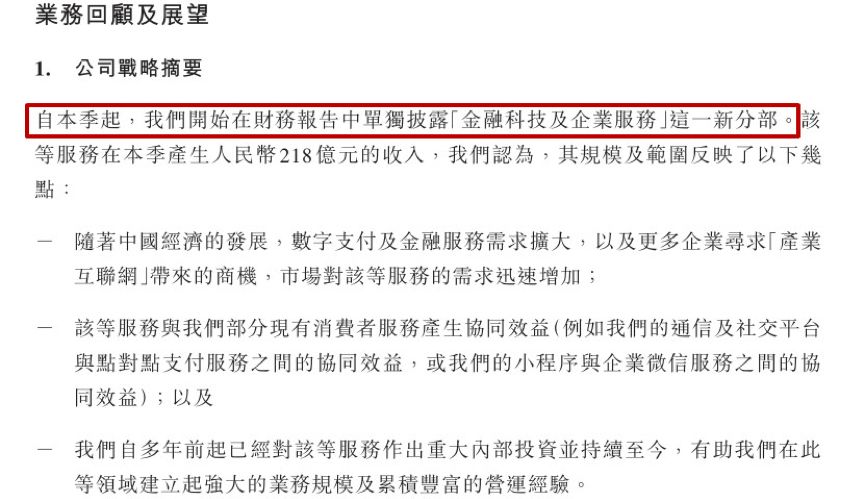

从具体业务来看,腾讯的游戏、社交、金融科技及企业服务在Q1都处于向好趋势,其中金融科技及企业服务收入达到了218亿元,同比增长44%,几乎与网游、手游收入持平。

但值得注意的是,腾讯的数字内容业务却拖了整个公司的“后腿”。财报显示,2019年Q1腾讯视频的订购账户数环比“大致持平”,长视频广告收入同比“基本持平”。这意味着,在第一季度,腾讯视频的会员数和长视频广告收入几乎都是零增长。

腾讯视频表现乏力下,其在腾讯体系中的战略地位也在发生变化。2018年,腾讯在财报的公司策略摘要中反复提及的腾讯视频及数字内容,并没有在今年的第一季度报的公司战略摘要中突出,取而代之的则是“金融科技及企业服务”。在随后一小时的财报分析师电话会议上,也并没有分析师对腾讯视频的发展状况展开提问。与此同时,Q1财报发布后,尽管多家投行分析师纷纷对腾讯表示看好,但其往往聚焦的都是社交、游戏和金融科技及企业服务业务,而并非数字内容。

这意味着,随着新增长点获得投资者认可,以及社交、游戏等腾讯强势领域的发展企稳、回暖,腾讯视频将面临的不仅是外部激烈竞争,还有集团新增长点以及强势业务资源分配问题。从前头顶光环、获得诸多资源加持的腾讯视频,没能证明自己的业务能力,未来又将何去何从?

01. 会员数和长视频广告收入“零增长”, 腾讯视频增长失速

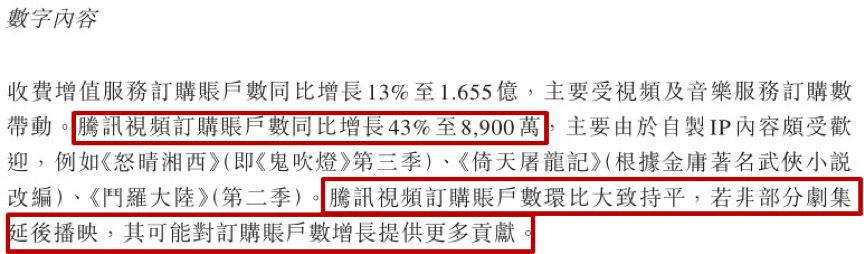

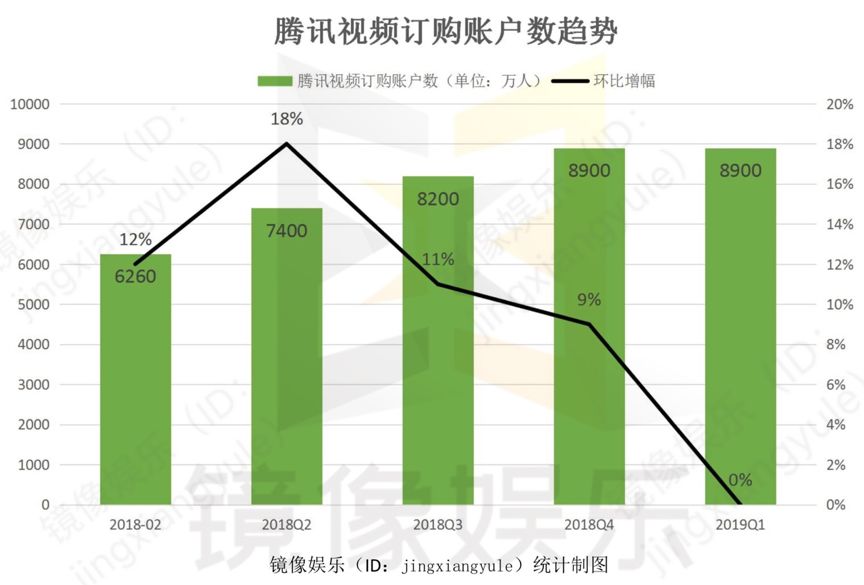

2019年Q1,腾讯视频订阅用户数为8900万,同比增长43%,环比增长基本为零,这与年初不少业内人士预估的订阅用户在Q1破亿相去甚远。

其实,从环比增幅来看,腾讯视频会员人数在2018年Q2之后便一路走低,从去年最高时18%的增长率下滑至了2019年Q1的“大致持平”。对此,腾讯给出的原因是“若非部分剧集延后播映,其可能对订购账户数增长提供更多贡献”。

另一方面,2019年Q1,腾讯网络广告收入环比下跌21%,长视频广告收入同比“基本持平”,对此腾讯给出的解释依然是“由于部分热门剧集延后播映减少了视频广告库存”。

但据镜像娱乐(ID:jingxiangyule)统计,腾讯2019年Q1上线的剧集数量为49部,与2018年Q4的50部,2018年Q3的56部,其实没有太大悬殊。而且,从目前可以了解的片单来看,其在Q1延播的剧集只有《全职高手》。

腾讯在2018年财报中曾提到:“作为公司战略升级的一部分,我们合并了广告营销团队,为我们的广告主提供更佳的营销解决方案、数据分析及广告投放流程,进而提升其投资回报率。”如此来看,腾讯一体化的广告生态势必会向腾讯视频导流,但腾讯视频并未消化掉公司的这部分资源倾斜,也并未成为腾讯广告收入乃至整体收入的拉动引擎。

腾讯视频的会员增长和广告收入增长乏力下,腾讯的战略重心也在转移。

腾讯视频曾经被高度重视。

腾讯在2018年Q3财报的公司站略摘要中提到:“鉴于用户对多媒体内容的需求日益增加及内容创作者对内容分发平台的需求也越来越大,我们在PCG内将数字内容服务与社交及其他高流量平台结合在一起。”

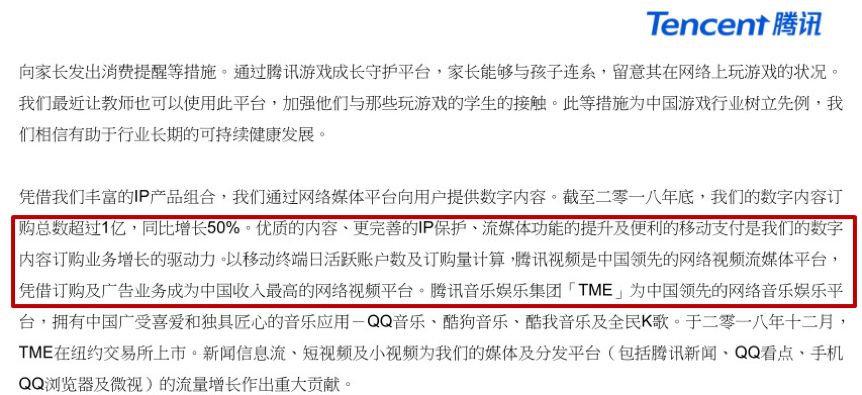

2018年及Q4财报的公司策略摘要中,腾讯继续指出:“优质的内容,更完善的IP保护,流媒体功能的提升及便利的移动支付是我们数字平台内容订购业务的长驱增长力。以移动端日活跃账户数及订购量计算,腾讯视频是中国领先的网络视频流媒体平台,凭借订购及广告业务收入成为中国收入最高的网络视频平台。”

由此不难发现腾讯集团对腾讯视频的重视,但在2019年Q1财报的公司战略摘要中,腾讯重点阐述的则是“金融科技与企业服务”这个业务的概念和范围。而该业务的表现也很是亮眼,Q1收入达218亿,同比增长44%。

除了金融科技与企业服务,腾讯的社交业务和游戏业务表现都不错。社交业务上,Q1微信及WeChat合并月活跃账户数达11.12亿,同比增长6.9%;QQ智能终端月活跃用户同比略有增长至逾7亿。

游戏业务上,腾讯Q1的游戏业务流水收入同比增长10%。尽管由于版号限制,新游戏发布减少,其手机游戏收入同比下跌2%至人民币212元,但上述收入还是取得了环比11%的增长。而且,刚刚拿到版号的正版“吃鸡”《和平精英》更是让腾讯手游未来可期,该款明星游戏于5月8日上线,前5天在国内的流水就超过了2000万美元,为《绝地求生》的43倍,《要塞英雄》的10倍,有机构预测其年收入保守估计在100亿元。

相比2018年,腾讯2019年Q1的业绩显然回暖了不少。Q1财报发布后,30家投行分析师给腾讯“买入”“增持”或“跑赢大市”的积极评级,权威大行瑞信、高盛等也是给出“买入”评级。

不过,从市场反馈以及腾讯Q1财报的电话会议上来看,投资人聚焦的重点一直在腾讯的游戏和金融科技与企业服务上,而并非数字内容的腾讯视频。

02.内容定位和留存能力 是会员大战的成败关键

在春节档期间进行了会员大规模促销,且Q1推出了高口碑剧集《怒晴湘西》的情况下,腾讯视频会员数和长视频广告收入依然纷纷“零增长”,的确让人很难以理解。

一种可能是腾讯视频的会员数统计方式发生了变化,但这种可能性并未在财报中提及。

另一种可能,就是腾讯视频的确“魅力不足”。

从内容层面来看,在剧集领域,腾讯视频虽有《致我们单纯的小美好》《致我们暖暖的小时光》等热门剧集,但受欢迎的青春剧集在其他平台上也比比皆是,腾讯并未形成独家竞争优势。

近年来,悬疑剧大热,爱奇艺和优酷早已成功推出了《白夜追凶》《无证之罪》《河神》等全民爆款剧集,但腾讯却迟迟未有一部悬疑力作诞生。

腾讯视频今年将推出的50部自制剧中,悬疑剧达到了21部,占比42%,也可见今年腾讯视频对悬疑剧的重视。腾讯的鬼吹灯IP虽质量上乘,但世界观并未构建起来,也并未以季播剧的方式推出,同样缺乏可持续的竞争力。

从整体内容的布局上来看,腾讯视频的爆款零散,头部剧集并没有形成长期稳定的类型区分,这也使得用户的粘性不强。比如在无法持续输出独家爆款内容的前提下,就算不时有一个爆款拉新,如果下一个爆款的目标受众与前者定位不同的话,仍会造成一定用户的流失。

近一两年,腾讯视频表现最好的无疑就是国漫领域,但二次元领域毕竟小众,影响力自然不如热门的更加大众化的剧集。

综艺领域,近一两年优爱腾三家视频网站都在重点发力,在偶像综艺、圈层综艺上均有布局,胜负难分。而且对于会员拉新而言,自然是付费就能提前看的剧集更有吸引力。

如今,视频网站的大环境也更加严峻,人口红利正在消失。从爱奇艺、优酷以及腾讯视频最新一次公布会员数量来看,国内视频网站会员数量已经达到了2.3亿-2.5亿左右,而据CNNIC中国互联网调查报告显示,2018年我国网民总数量达到了8.29亿,其中20岁-29岁年轻用户占比26.8%,大约为2.2亿人,这个数字已经与国内视频网站会员数基本持平,而年轻用户正是视频网网站的主力受众。

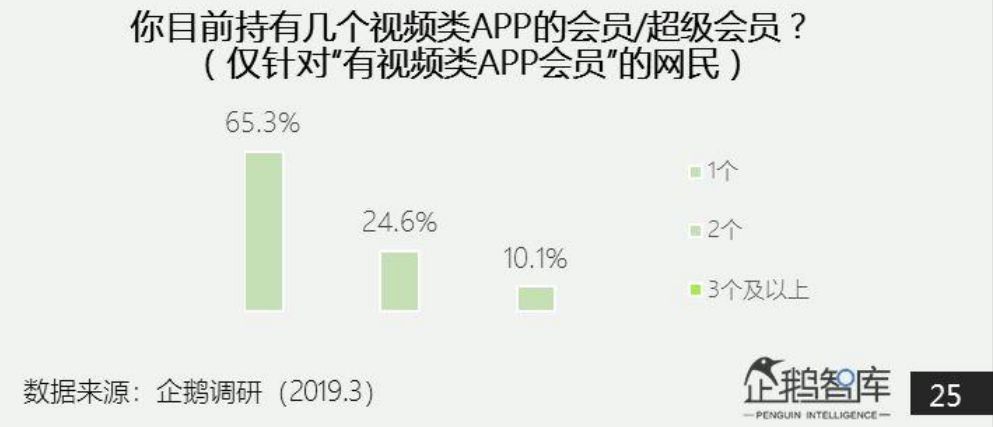

拉新困难下,老用户的留存现在就显然尤为重要。企鹅智库发布的《互联网第一战场:2019泛内容消费趋势报告》显示,目前在持有视频类APP会员的用户中,只有一家会员的用户占比高达65.3%,而同时持有三家或以上视频会员的用户占比仅10.1%。

也就是说,用户或许会为了一部剧留在一个平台,但是转瞬就有可能取消订阅去下一个平台,除非平台能够实现持续实现爆款输出,并将爆款能力进一步沉淀为用户对品牌的认知,否则将很难留住用户。而内容制作上竞争力的不足和会员增长的乏力,自然会带来商业能力的大打折扣。

同时,腾讯视频的增长停滞,也警示了处在高投入期的视频行业:资金使用效率,和将投入资金转化为平台实力、持续输出高质量内容、形成差异化品牌,才是吸引和留住用户、夯实格局的关键。

如今,视频网站间的战争已经进入了下半场,优质内容的竞争势必需要更强的综合竞争力。以国外为例,随着好莱坞流媒体平台竞争的日益激烈,各公司纷纷争抢制作人、编剧和演员来打造最优秀内容抢夺用户,Netflix自然也没有松懈。

在Netflix订阅用户不断增长的背后,是其高质量的多维布局。2018年Netflix在内容方面投入了120亿美元,目前,Netflix负债已经超过了100亿美元,一年之内上升近60%。

当下,国内视频网站之间的大战正是关键时刻,行业显然仍需投入更多精力来夯实格局,获得更多留存用户,如果减少投入势必会降低优质内容的输送,这无疑等同于放弃了用户的抢夺。如此来看,在会员数和长视频广告收入增长停滞、核心能力并未形成的当下,腾讯若将腾讯视频从重心之位撤离,未来的腾讯视频或将面对更多的不确定性。

|