海立股份争夺战激战正酣,剧情走向跌宕起伏愈发精彩。

格力电器二度举牌海立股份后,海立股份控股股东—上海电气(集团)总公司(下称上海电气集团)打响了控股权保卫战,一击未中,又出第二击—直接抢筹。

9月25日,海立股份公告显示,上海电气集团累计增持5%至25.22%,形成举牌,25日晚,上海电气集团又抛出增持0.1%-4.68%股份的计划,并进一步明确表示,“若出现控制权不稳定的情况,将采取其他方式进一步提升上市公司股比”。

与控股股东举牌同时披露的是第二、四大股东的退出计划。解禁不久的二股东杭州富生控股有限公司(下称富生控股)及其一致行动人四股东葛明计划退出,二者将所持9654.49万股,占总股本比例的11.14%,拿出来“叫卖”,公开征集受让方。

眼下,这11.14%的股份成了决定海立股份走向的关键。格力电器及上海电气集团显然对这块“肥筹码”垂涎不已。

不过,从过往关系的演绎来看,第二、四股东或许更属意大股东。因此,转让此举或许是上海电气集团对抗格力电器的“第三击”。若剧情如此发展,格力电器控股海立股份几乎无望。

二者交战进程,要从一年前说起。

控股股东上海电气集团对所持的海立股份态度本是冷淡的,2017年其一度筹划转让海立股份控制权。格力电器表示出接盘意向时,上海电气集团态度就来了个180度的大转变,这部分股份也成了“宝贝”,紧抓不放。

格力电器直接从二级市场上买入股份。先后两批买入,在2018年7月4日,格力电器对海立股份形成二次举牌。

格力电器来势汹汹,上海电气集团控股权地位岌岌可危。格力电器二次举牌后持股比例10%,上海电气集团持股比例20.22%,格力电器并不缺钱,照此增持速度,赶超大股东是迟早之事。

上海电气集团心生一计。海立股份7月抛出一则非公开发行预案,拟募资不超过10亿元用于偿还银行借款及补充公司流动资金。重点是,上海电气集团计划全额认购,如果定增顺利完成,上海电气集团持股比例上升至33.51%。此为第一次反击。

然而,此举落空了。临时股东大会上,海立股份中小股东抱团反对了此事。

无法通过定增的方式获取更多廉价筹码,上海电气集团也选择了正面应战的方式,与格力电器在二级市场上“交锋”。此为第二次反击。

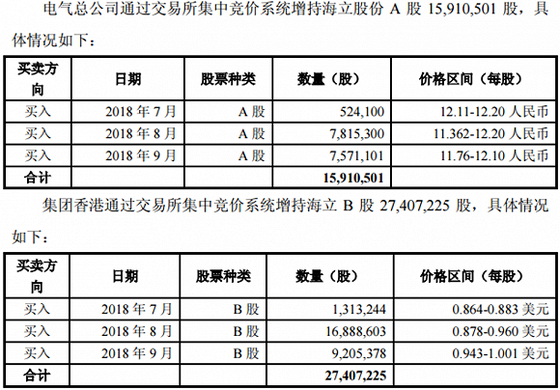

从详式权益变动书来看,上海电气集团自7月、8月、9月均在二级市场上买入过股票,且选择了同时购买A股及B股。

从成交价格来看,转战B股购得的筹码划算很多。B股每股价格区间在0.864美元-1.001美元,约合人民币5.93元-6.87元,远低于海立股份A股11.36元-12.20元的股价。因此,上海电气集团此次增持的B股数量还远高出A股数量。

海立B股股价也由7月初的0.8美元左右涨至最新收盘价0.999美元,涨幅约25%。

若以持股中位数计算,上海电气集团在A股以约3.62亿元,完成了5%股份的增持。此前的定增计划是计划通过10亿元拿下13.29%的股份。算下来,两种方式斥资基本相当。

增持完成后,上海电气集团将持有海立股份A股1.91亿股,占总股本的22.05%,通过集团香港持有海立B股0.27亿股,占总股本的3.16%,合计持有海立股份25.22%。这一数据与格力电器持股数差距拉大至15.22%。

这还不是一个安全距离。9月25日晚间,上海电气集团再补充表示,未来一年时计划增持0.1%-4.68%股份。增持目的直指格力电器对控股权的争夺。

公告中,上海电气集团明确表示,增持主要目的“巩固对上市公司的控制权”,“保障海立股份作为独立空调压缩机供应商地位”。“若出现控制权不稳定的情况,将采取其他方式进一步提升上市公司股比”。

第二、第四大股东正拿出11.14%股份公开征集受让方。这部分股权归属还是未知数。

从此前股东大会上的定增方案投票来看,第二、第四大股东是与上海电气集团站在同一阵营的。但在资本市场上,利润是衡量投资成败的唯一标准。若无其他更大的原因,筹码应是价高者得。

因此,若格力电器希望取得海立股份的话语权,对这部对筹码必然是要极力争取的。但最终花落谁家,还需看下期分晓。

|