6月10日晚间,51Talk于上市首日便上演了一出“上市即破发”的戏码。之后的一周,其股价依旧较为疲软,基本呈“倒V”走势,6月17日报收20.26美元/股,再次濒临破发边缘。

文/蓝鲸教育 亦岚

6月10日晚间,51Talk正式登陆美国纽约证券交易所,发行价为19美元。但上市首日,51Talk的股价表现却并不如意:其以19.5美元/股的价格开盘,当日收报18.98美元/股,上演了一出“上市即破发”的戏码。

之后的一周,51Talk的股价依旧较为疲软,基本呈“倒V”走势,6月17日报收20.26美元/股,再次濒临破发边缘。

其实,51Talk的股价表现并不让人觉得意外。根据51Talk最初提交的F1文件,其原本预计募资1亿美元,但后来却遭遇下调,最终获得7240万美金的融资额,其中还包括早期投资者认筹的2000万美元。这与其他中概股翻倍甚至数十倍的超额认购相比,差距十分显著,51talk在取得资本认同方面还欠火候。

究其根本,这还得归咎于51Talk自身的问题。自其招股说明书发布以来,来自外界的质疑声音就日益增多,而其中的缘由主要体现在以下两个方面:

1、被爆融资造假

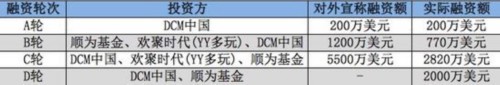

此前,51Talk曾对外宣称获得三轮融资,分别为200万美元、1200万美元和5500万美元。但据F-1文件显示,实际上,51Talk在上市前共经历了四轮融资,且实际融资额度与对外宣称的额度不尽相同。

近年来,中国企业夸大融资额的消息时常见诸报端,虚报融资额及用户数据的陋习在创业圈更是屡见不鲜。无论如何,这都不应该成为企业欺骗投资者的理由。

2、深陷亏损泥潭

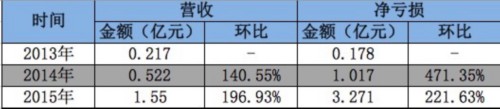

如果单看营业收入指标,51Talk近年来的表现还可圈可点,近两年营收增速达140%和190%。不过,利润这个更为关键的指标却令人咋舌,51Talk不仅连亏三年,甚至其亏损幅度也远超营收,近两年亏损增速高达470%和220%。

对于51Talk入不敷出、连年亏损的现象,业内普遍认为,高企的费用是罪魁祸首。2013年至2015年,该公司仅市场营销费用一项,就分别高达1712万元、8126万元和2.97亿元。

表面上看,这似乎很像京东的“战略性亏损”,投资人或许能忍受几年不盈利;但商业社会的本质永远都是资本利益最大化,一个好的财务报表才能给投资人足够的信心,目前51Talk却面临着盈利难题。

1、首先,51Talk通过烧钱来换取用户数增长的扩张模式并不能走长久。

从其近年来的融资额、净亏损额、费用支出和现金流等数据来看,51Talk的正常运转几乎都是靠着融资金额来维持。

2013年至2015年,51Talk的账面现金分别为6150万元、2.09亿元以及4687万元;截至2016年3月31日,其账面资金也仅有7683万;而近三年该公司的经营性现金流均为净流出。

一方面是现金流的不断流出,另一方面,51Talk的用户数量开始出现大幅增长。2013年至2015年,其活跃用户分别为1.52万人、3.5万人和8.65万人;付费用户分别为1.39万人、2.88万人和6.85万人。

如此看来,51Talk的扩张模式基本属于“烧钱获客”,一旦融资中断或者融资金额缩水,将无法支撑其进一步的扩张。纵观51Talk的融资历史,D轮融资已开始出现金额下降的现象。

2、其次,综合成本居高难下,制约51Talk盈利空间。

众所周知,51Talk主营在线英语一对一辅导,而这种商业模式最大的弊端在于需要大量教师资源支撑,且获客成本较高,导致综合成本居高难下。在新东方在线COO潘欣看来,这种模式就是“典型的规模不经济”。

北京艾美谷投资管理有限公司合伙人Ricky日前撰文指出,51talk的客单价是5900元/学员,师资成本和获客成本分别为1966元/学员、3570元/学员,而在高投入和高速扩张阶段,其产品研发费用和行政管理费用高企,折算下来为2169元/学员和2037元/学员。

以此计算的话,51talk的的综合成本为9742元/学员,其中获客成本占比约36.6%;而其客单价无法覆盖成本项支出,生均亏损为3842元,严重制约着公司盈利。 理论上来说,目前51talk只有在扩张的基础上提高客单价,并降低成本,或许能够达到盈亏平衡临界点。

不过从提高客单价来考虑,由于51talk主打中低端市场,其涨价空间比较有限。从降本来考虑,获客成本作为该公司最主要的成本组成部分,短期内也难以迅速降低;这是因为在一对一模式之下,强营销是增加客流的重要手段。

所幸的是,51Talk也意识到了这一点,该公司创始人、CEO黄佳佳于6月14日提出向平台战略方向转型,根据不同年龄段用户的学习需求,提供不同的解决方案。这意味着,51Talk未来还将尝试大、小班课等形式,并切入高端市场,以摆脱一对一模式的弊端。

|