美东时间11月19日美股盘前,有道发布了2020财年第三季度的财务报告。财报发布后,有道盘前一度大涨超18%。截至美股研究社发稿,有道每股报28.71美元,总市值为33.43%。

独立上市一年,有道的市值翻了三倍。起家于电子词典,初衷是与百度的同类业务展开竞争。在成立的十四年里,有道也曾变更赛道,从卖广告转型为卖课程。

不过,在卖课程领域,有道入局甚晚,可以说目前还是“小老弟”。那么,有道有无可能发展成为“老大哥”呢?具体到三季度的财报,投资者又能获取哪些信息呢?

追赶——转型K12赛道破营收增长困局

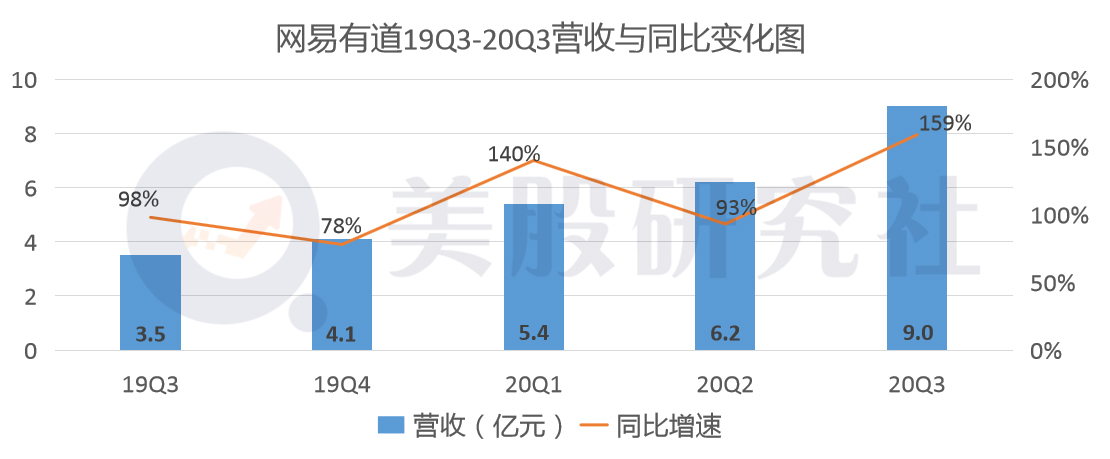

据财报数据显示,本季度有道的营收为9.0亿元,与上年同期的3.5亿元相比,同比增长159%;与上一季度的6.2亿元相比,环比增长幅度为45%。

营收同比增长是本季度有道财报的重要看点之一。本季度有道的收入同环比均实现增长,而增长背后的原因要归功于付费用户的显著增加。其中,K12高级课程注册人数增长较快,带动了有道三季度营收的增长。

三季度有道高级课程的付费学生总数为62.35万,与2019年同期的23.71万相较之,同比增幅为163%。其中K12付费学生入学人数为49.87万,同比增幅为437.9%。

付费用户的增长背后的逻辑或许不难理解,由于本季度财报统计时间段内包含暑假,而暑期往往为教育培训的一个高峰期,有道在暑期吸纳了不少付费用户。

而暑期的利好时间因素也不仅仅惠及有道,据统计,作业帮在2020年暑期正价班就读人次超过171万,同比增长幅度超350%;好未来涵盖部分暑期的二季度财报显示,好未来的学生总人次(长期正价课)由上财年同期的341万人增加至563万人,同比增长65%。

从数据上可看出,有道的课程付费人数和增速在整体行业内的优势并不显著。尽管在总体量级上有道与第一梯队的几家还有些差距,但对于一个迟来者,仅仅一年时间实现这样的增长,不容小觑。

此外,这也说明有道在转型之路上的决心,以及最后取得的成效。成立于2006年的有道最初的产品为词典,而词典与教育的关系匪浅。但在2013年在线教育的元年,有道选择了依靠庞大的流量做在线广告营销业务,而未涉足在线教育赛道。

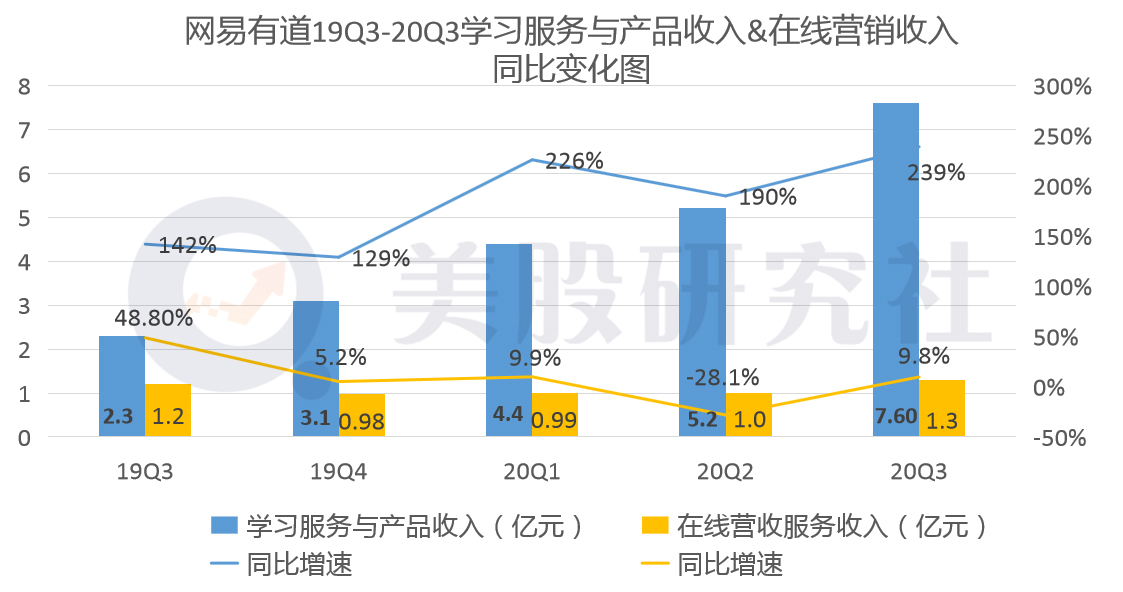

直到2018年,有道才开始转变策略,在如火如荼的在线教育跑道发力。从上市后近五个季度的数据上,有道在线广告服务收入的同比增速和营收占比已经呈现下滑态势,课程产品类收入几个季度同比看涨。这也表明了有道转型做在线教育的成效。

从与好未来、作业帮等头部玩家相较,有道的一个优势是其产品受时间和行业波动影响较小。最为典型的例子是有道词典,因为这部分需求是较为恒定的,也为其用户向K12在线教育服务和产品转移的导流提供了不小助力。

无奈——力争头部致“出血”过度

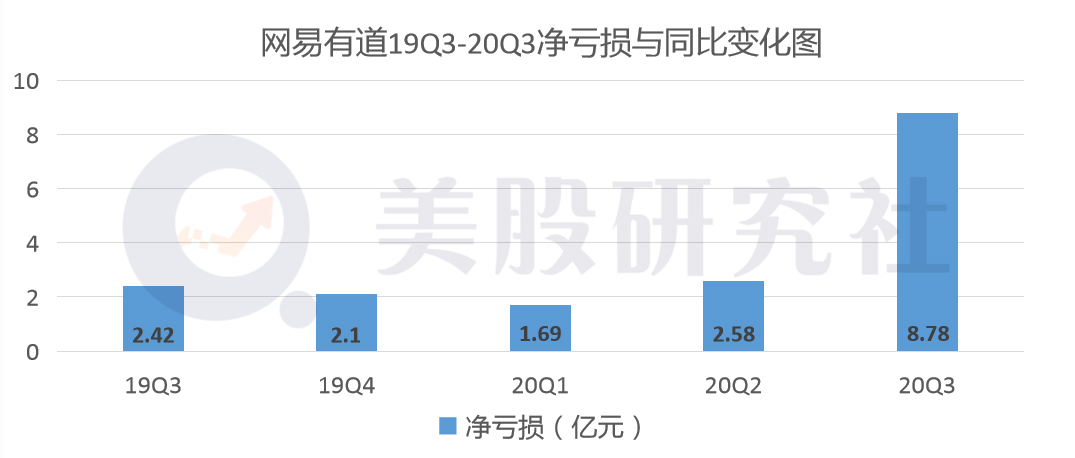

本季度营收高涨的一部分原因是投入的增多。三季度财报数据显示,有道的净亏损额为8.78亿元,相较于上年同期的亏损2.42亿元,同比扩大262.8%;与上一财季的亏损2.58亿元相比,环比扩大240.3%。

从数据图表可看出,网易云本季度的亏损额同环比的涨幅还是较为惊人的。或许这就是本季度营收高涨背后所需付出的“代价”。

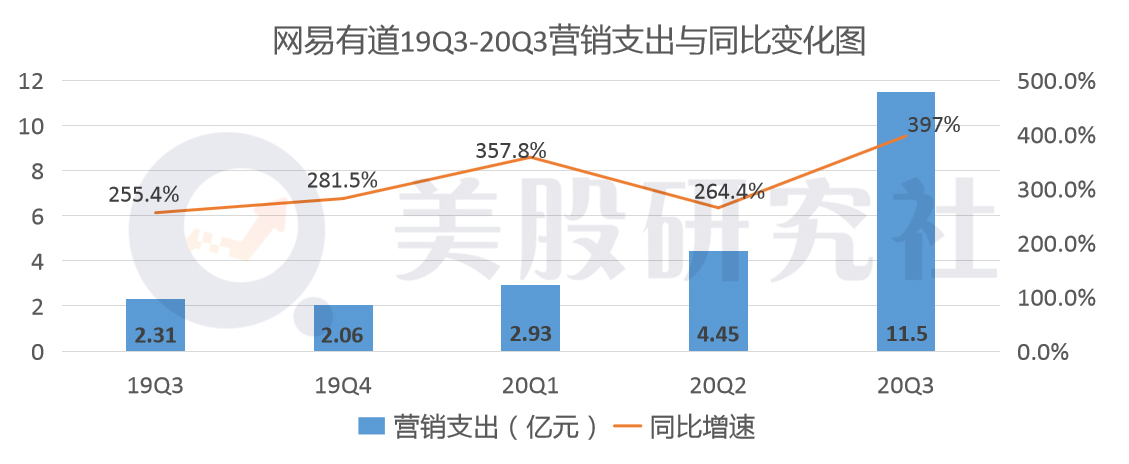

而这个“代价”的最大组成部分为本季度营销费用的增长。据财报数据显示,有道三季度总营业费用为13.06亿元,相较于上年同期的3.24亿元相比,同比上涨303.1%;与二季度的5.65亿元相比,环比上涨131.2%。

其中,本季度营销费用为11.48亿元,同比涨幅为397%,环比增速为158%,占本季度总营收的比重为127.6%。

营销支出总额甚至超过本季度总营收,足以见得本季度有道的“烧钱”力度。将视线放大至整个行业,砸钱做营销是一个普遍的行业现象。

学而思2020财年(财年结束于2020年2月)销售费用大约占网校收入的九成;2020财年Q2,跟谁学销售费用由去年同期的1.69亿元增加至12.05亿元,同比增幅超613%,导致跟谁学自2018年Q4上市以来,首次出现运营亏损的情况。

而有道未来在营销支出上的资金投入恐怕仍会高涨。一部分原因是受行业所困,另一部分则是有道在在线教育赛道力争头部的需要。

受疫情影响,在线教育迎来爆发式增长和规模化发展的重要窗口期,未来跑出新玩家及从新玩家阵营当中跑到头部的机会会变低很多。想要在头部站稳脚跟,企业必须拥有过硬的综合能力。

受制于高成本,本季度有道在现金储备上已经初现危机端倪。财报显示,三季度有道的流动资产总额为17.65亿元,而截止2019年13月31日的流动资产总额为20.30亿元,九个月的时间缩水近3亿元。

而现金流状况更不容乐观。截止9月30日的现金流为7797.5万,比九个月前减少近1亿。看来,本季度有道的这波“血”确实出得较猛。

突破——“技术基因”能否成破局之道?

有道目前的头部地位仍不明显,除了课程产品的付费人数较少之外,市值层面的差距也是一个不容忽视的因素。

据雪球网数据,截止发稿,好未来的市值为448亿美元,跟谁学市值为170亿美元,新东方市值为307亿美元,相较之下有道仅为33亿美元。

与这些同行对手们相较,有道入局时间较晚,再加之此前专注于内容和服务,对于广告营销方面的投入与头部玩家相比而言略显不足。但在这场旷日持久的争夺战中,有道并非没有优势,“技术基因”是其最主要的特征。

本季度有道的研发费用支出为1.210亿元人民币(1780万美元),较2019年同期的7490万元人民币增长了61.5%。相关费用包括课程开发和技术专业人员的数量增加相关的租金和设施费用。

有道自2006年创立以来,对于技术的重视程度一直较高,与创始人和初创员工均为名校理工背景紧密相关。有道的技术基因也体现在其对于智能硬件学习产品的投入力度上。

智能学习硬件方面,2020年第三季度净收入为人民币1.63亿元,比去年第三季度增长289.3%,比上一季度增长88.8%。去年8月推出的有道词典笔二代出货量近25万台,其中有超过70%的购买者来自K12。

虽然与课程收入相比,智能学习硬件产品收入的营收占比仍较小,但增速上还是较快。依托有道在十余年时间里打造的技术优势,智能学习硬件产品有望在未来成为有道的一个新增长点。

不过,以技术促进在线学习产品的创新也在成为行业共识。以跟谁学为例,三季度跟谁学的研发费用达到2.204亿元,较去年同期的5,713万元人民币增长286.0%,跟谁学方面解释称,这主要由于专业的课程开发人员和技术研发人员的人数增加及薪酬水平提高。

但从研发费用的精细度上,有道和跟谁学的支出存在差别。跟谁学的研发支出主要为教培人员数量的扩充,而有道在智能学习硬件上的投入占据研发支出的相当一部分。

教育赛道的比拼不是速成战,而是一场持久战。未来在线教育的竞争会变成公司综合实力的竞争,需要内容、产品、运营和品牌各方面都很完善的玩家才更具有竞争力。留给有道的时间非常紧迫了。

本文来源:美股研究社,转载请注明版权

|