8月4日,美团创始人王兴在饭否谈及美团股价时表示:“美团这家公司不是为了股价而存在的,我个人更不是。”

但与之相反的是,美团股价很快“脱离”地心引力,让人没法相信前半句。

上周五(8月21日),美团Q2财报发布,摆脱疫情的阴影,总营收实现同比增长9%。周一开市(8月24日)美团股票大涨8.4%,股价达历史高点272港元。

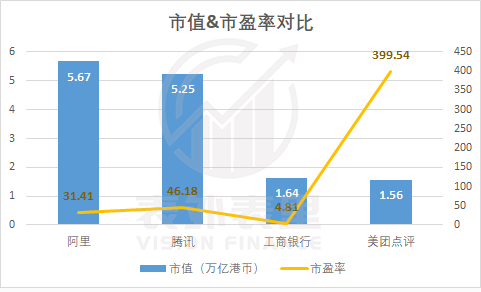

目前,美团已经是港股第四大市值公司。

然而,美团最新的PE值已高达399.54,而同为互联网巨头的阿里巴巴PE值只有31.41,腾讯为46.18,这很容易产生一个问题:看好美团是没错,但是“疫情受益股”的题材炒作是不是太疯狂了?

另外,如果换算成美元,美团2016亿美元的市值也恰巧闯过2000亿美元的关卡,这距其5月26日市值突破1000亿美元不到3个月。而腾讯从1000亿美元市值上升到2000亿美元市值,用了1年零7个月。

真是“打脸来得太快,好像龙卷风”。

美团Q1财报发布时,我们就《“妖股”美团?》一文,分析了“公司业绩&股价走势,背离而行”的底层逻辑所在。

Q2发布,虽然业绩扭转亏损,实现同比正增长,但这种迷思仍然存在。本文里,我们把范围扩大,试图通过财务、业务、竞争三个层面,分析可能的合理性区间。

经营效率提高在于“压缩”骑手成本?

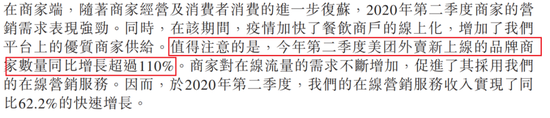

二季度,除了大环境都尚未恢复的酒旅业务,疫情本身对美团外卖业务板块的影响基本消除。随着餐饮市场逐渐回暖,外卖行业的营收、利润增长基本恢复疫前节奏。美团和饿了么都是如此。

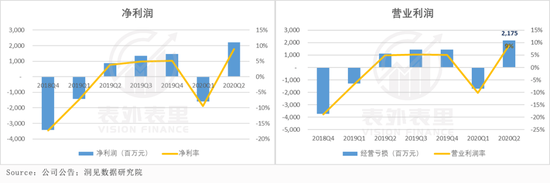

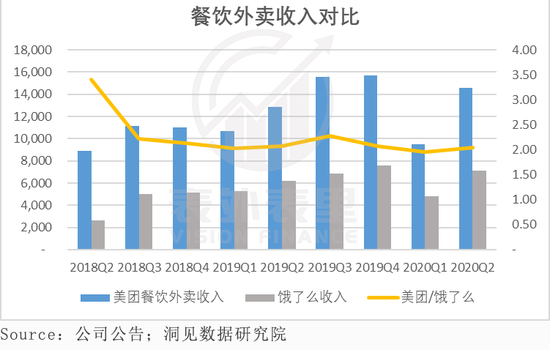

美团Q2财报显示,餐饮外卖业务收入同比增长13%,经营利润增长95%达到21.75亿元。从下图可以直观地看到,经营利润率提升明显,是2018Q4以来的最高水平。净利润也呈现同样的变化。

我们认为,这种经营利润增长远远大于营收增长所造就的经营效率提升,是美团规模化不断强化的体现——规模化代表着有足够大的交易规模,足够大的结果必然会带来成本的下降。

外卖行业中,餐厅出餐、运营调配、劳动力往往是核心成本,也就意味着营业利润释放多少,取决于其这三个方面经营策略和执行效率。

餐厅出餐成本因为不可控,所以很难下降;运营调配成本,体系不做改变的话,下降空间也很有限;骑手成本作为外卖行业占比最大的劳动力成本,很重要但也很容易被替代,往往是平台“压缩”成本的重点。

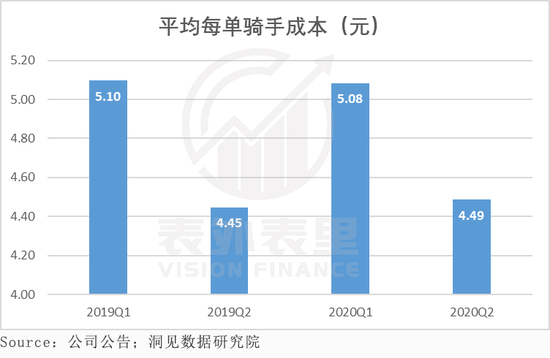

美团就是如此,2019年,每单骑手成本已经从Q1的5.1降到Q2的4.45。今年由于疫情影响,人工费不可避免地变得更贵,但同比去年,每单骑手成本也是下降的。

另外,除了成本规模化长期因素的推动,美团Q2骑手成本的降低还有短期季节性的影响。一般来说,二季度相比全年其他几个季度,每订单的配送成本是最低的。

根据2020Q2电话会议披露:今年二季度各地的天气状况都是非常好的,所以在这个时期内,我们就不需要给骑手提供一些补贴来让他们在极端天气下工作。

还有一点值得注意的是,肺炎疫情对经济结构的冲击,致使更多的人涌向服务行业,充足的劳动力输入,让美团对骑手成本更具议价权。

Q2电话会议中就提到:由于新冠肺炎疫情的影响,二季度骑手的劳动力供应更多了,由于供需之间的动态变化,造成了成本的下降。

从成本端的分析看来,美团的成本规模化及强势议价逻辑,似乎没受到来自饿了么等竞争对手的抵抗,顺利的异乎寻常。

不用加码成本竞争,意味着美团能腾出足够的精力专心做经营效率,将更多的资源投入到用户的引流、留存以及消费行为中。

疫情助推,用户在美团外卖上花的钱更多

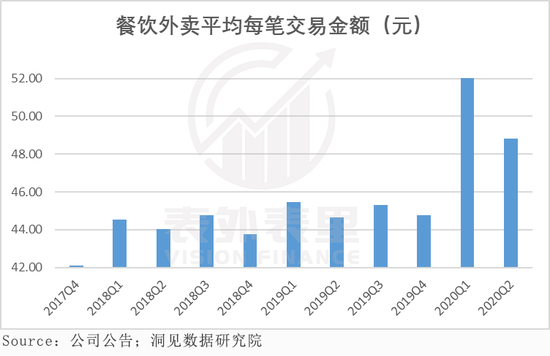

2020Q2,美团外卖交易金额达到1088亿。在分析交易规模的用户数、客单价、点单频次三要素组成中,我们发现美团Q2在客单价方面的变化尤为引人注意。

从上图可以看到,美团2020Q1、Q2的客单价相比之前都有大幅提升。

如果说Q1是受益疫情期间,多以家庭为单位的订餐,每餐金额可以理解的一定会更高。但已经基本复工的Q2,为什么客单价同比去年,涨幅也十分可观?

在我们看来,这主要有两方面的原因:

1、随着MAU增长下滑,美团开始在提高客单价上发力的成果显现

2、Q2依然因疫情受益

MAU增长下滑,美团开始在提高客单价上发力

外卖平台的性质决定了,有用户才有消费,流量是第一大要素。2016年及以前,美团和饿了么的竞争一直聚焦在流量争夺上,饿了么甚至一度领先于美团外卖。

但从2017年下半年开始,美团外卖成为最终优胜那一方,月活用户数始终高于饿了么。代价是提前遇到了用户市场存量的天花板。

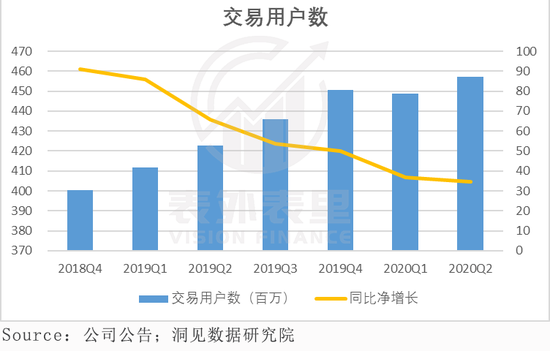

如下图所示,美团用户同比净增长,从2018Q4之后,一路迅速下滑,这不是因为其增长乏力,而是遇到了市场存量的天花板。

用户层面的扩宽市场,已经不像两三年前那么简单了。美团比饿了么提前布局三四线城市抢占市场,也同样的,提前遇到了用户市场存量的天花板。

没有更多新的用户,那就让老用户花更多的钱。具体通过提升消费频率和提升消费金额来实现,比如:

①促进用户除了正餐以外,也养成下午茶习惯。

据2020Q2财报:我们准确辨别消费者行为的变化,积极地通过针对性的促销活动,提高他们对下午茶和夜宵的消费。

②多样化消费场景。

③引进或着重推广更“贵”的店,也就是所谓的“品质商家”、“品牌商家”。

平台铺开的销售网络越大,能覆盖到的用户需求越多,从而提供给用户的服务也会越好,用户粘度自然就会提高。

Q2电话会议中提到:在需求方面,消费者表现出他们非常愿意为优质的食品以及比较好的饭店来进行付费。

在提升客单价上的蓄力本需要长期投入才能看到显著效果,但肺炎疫情在短时间内压缩了这个过程。餐饮门店关闭,小区封闭,人们可选择的渠道只剩外卖平台,且此时对外卖的要求是“有”,而不是便宜,这才有Q1季度客单价的大幅提升。

我们认为,这种情况在Q2也有延续。

Q2依然因疫情受益

4月、5月时,全国范围内还未完全复工,家庭式聚餐仍大量存在,这部分消费仍然在贡献着较高的外卖客单价占比。

另一方面,由于疫情影响,后期大量中小餐饮商家倒闭,留下来的是抗击打能力更强的“品质商家”,也会影响用户点外卖时的价格选择范围。毕竟,“五星级酒店”即便做起了接地气的外卖生意,价格也还是更贵一点,成本在那摆着呢。

供应端商家以及产品品类的结构变化,加上疫情的持续催化,已经形成了一定的市场教育效果,人们变得更能接受外卖价格贵了一点。

而实现用户习惯培养的美团,竞争优势凸显,在用户这一块也有了一定的话语权。

“搞定”了成本和用户,是不是代表着美团在B端也拥有着同样的定价权?更进一步,是不是说美团在竞争层面已经成为事实上的行业老大,在业内拥有绝对的话语权?

竞争并没有脱离地心引力

Q1以来,美团的股价一路疯涨,成为万亿帝国企业。这样的“妖风”股价,似乎透露着市场已经被美团独占。再加上上文分析的美团在成本和用户端的竞争优势,好像都在证明饿了么在竞争层面,再无还手之力。

然而市场的真实情况是,饿了么并非没有还手之力。这一点在财报有多方位的体现。

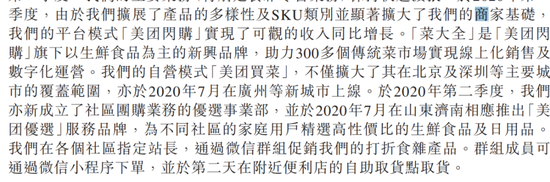

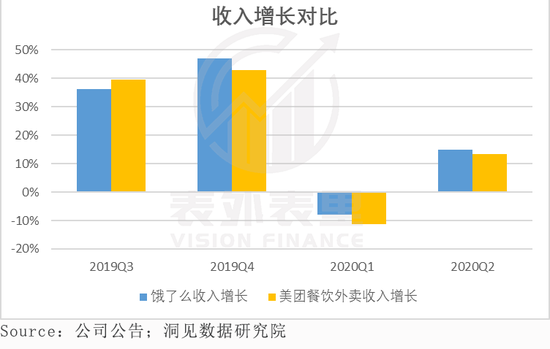

首先,从收入增长方面可以看到,饿了么的收入增速,从2019Q4开始,一直是优于美团的。这次Q2也不例外。

上周五(8月21日),阿里和美团是先后发布的Q2财报。美团Q2显示餐饮外卖业务收入同比增长13%,而阿里财报里饿了么的收入同比增长了15%,增长速度快于美团。

其次,在收入绝对值上,美团之于饿了么的差距也在缩小。如上图所示,2018Q2,两者收入差达到3.41倍,而这个倍数在2020Q2 为2.05倍。

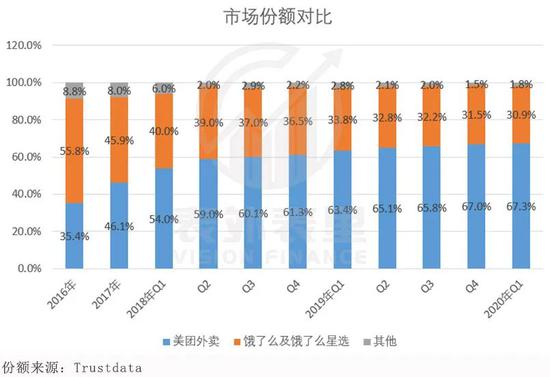

市场份额这一块就更不用说了,行业竞争仍然维持三七分比例,还没有到达二八分的市场格局,不足以形成寡头垄断的市场形态。

既然,外卖领域双寡头的竞争格局并没有被打破,又怎么能说饿了么已经被挤压的无路可走呢?

除了数据对比层面,从B端经营领域,我们也能寻找到支持这一结果的证明。

今年四月初,在广东地区爆出,美团逼迫商家进行外卖平台“二选一”选择,要求商户选择美团平台,就不能再上线饿了么。如此“霸道”条款,在饿了么还没反应之前,就被商家抵制了。

虽然后续或许因为美团方面的妥善处理;又或许是商家的妥协,此事件并未对美团的商家体系造成严重的影响。但也足以看出,“劲敌”在侧,美团在市场的话语权,显得没有预期的那么大。

这一点在美团的经营行为上也有反应。

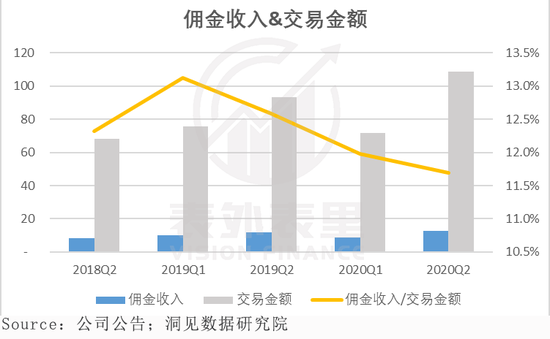

上图的佣金收入和交易金额对比显示,美团外卖的佣金率自2019Q1以来在不断下降,说明美团在商家面前并非强势的那一方。

当然了,美团也试图强势过,但一旦提高佣金,就立即遭受了商家的反抗。

2~3月份,四川、云南、江西、山东等多地餐饮协会向美团外卖平台发出公函和公开信,“控诉”其疫情期间突然提高佣金,让商家不堪重负。甚至有地方协会向市场监督管理局举报美团提高佣金、垄断经营。

各地餐饮协会的反击,自然是由于各地商家的苦不堪言及大量投诉。翻阅相关资讯,可以发现类似的投诉其实一直没断过,只是疫情特殊时期,集中爆发出来了而已。

这种商户“群情激奋”之下的强势,或许影响不到市场对美团经营的肯定,但可以让美团在B端的竞争没那么容易脱离“地心引力”,仍然要和饿了么在同一纬度。

小结

综合Q2 的财报分析,不管是成本端,还是用户端,美团妖气上涨的确都有着市场预期的合理性存在。

但在收入增长、市场占比、B端竞争方面,与饿了么的对比显示,这个预期需要打一些折扣,而折扣掉的地方就是“泡沫”。

对市场来说,美团的预期泡沫最后是安全落地,还是破裂,要看饿了么斗争到什么地步。如果饿了么之后的市场份额一直下降,泡沫被消化,预期即被证实。饿了么如果能够持续获得三层份额,泡沫可能迟早会破裂。

文/周霄 刘诗慧

来源:表外表里

|