最新一季财报发布后,京东股价下挫4.6%,拼多多的崛起到底对京东造成了什么样的冲击?2018年1月,京东股价达到50.68的历史高点,但自那以后京东股价开始持续下跌,累计跌幅近30%,不到三个月时间市值蒸发超1000亿元。

财报前夕,受到整体市场投资环境变好的积极影响,京东财报略有回升,但在京东Q1财报公布后,京东股价一度暴跌近6%,创下近三个月内最大单日跌幅。而这也和阿里财报发布后三个交易日大涨近10%形成了鲜明的对比。不难看出,资本市场对京东交出的这份成绩单并不满意。

- 1 -

营收增速创历史新低,京东市场份额正不断下滑

财报显示,2018年第一季度净收入为1001亿元人民币(约160亿美元),同比增长33.1%,而在非美国通用会计准则下(Non-GAAP)归属于普通股股东的持续经营业务净利润达到10.474亿元(约1.670亿美元),这是京东连续八个季度实现盈利。

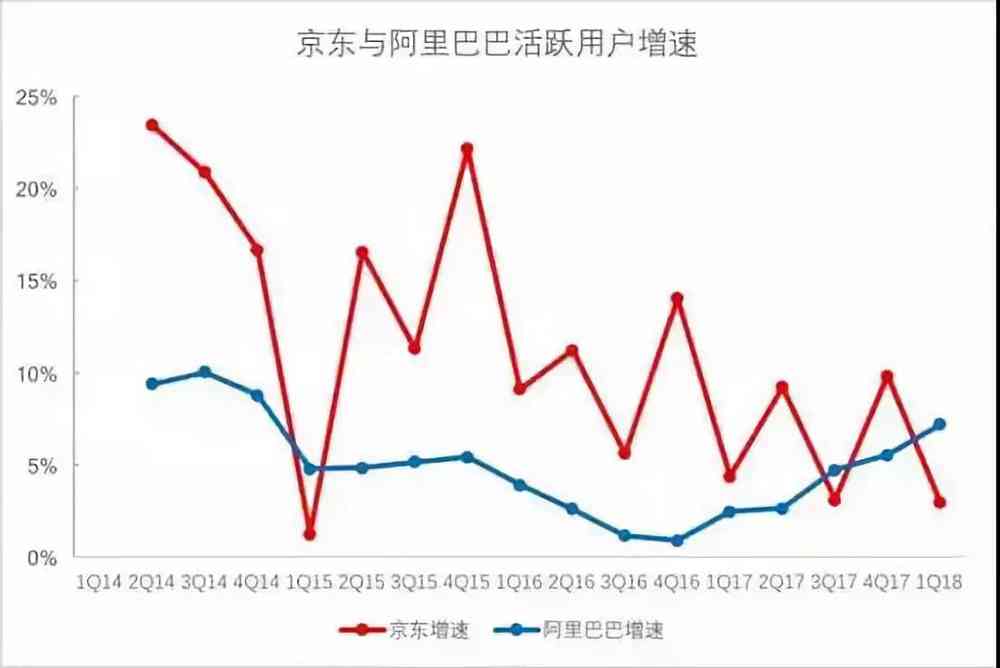

表面上看这是一份相当不错的成绩单,但资本市场却似乎并不买单,而其中一个很重要的原因就是京京东的增速不及阿里巴巴。具体到本季度,京东营收同比增长33.1%,阿里巴巴核心电商业务收入则同比61%,而在活跃用户增速上阿里也本季度实现对京东的反超。

要知道在移动互联网进入赢家通吃的时代,体量和增速之间已没有必然的联系。此前的京东之所以资本市场愿意给一个很高的市盈率,很大程度上是因为京东对标的是阿里巴巴,资本市场看到了京东有挑战阿里巴巴的潜力。由于双方体量上的巨大差异,这种增速上的超越总是可以成为现实,但自去年第二季度开始,京东的营收增速就已经开始全面落后于阿里巴巴。

增速全面落后于体量更大的竞争对手,某种程度上也意味着市场份额的下滑。对京东的投资者来说,这自然不是一个很好的信号,事实上,在早前易观发布的报告中就已经对京东市场份额下滑作出预警。

2017年第三季度、2017年第四季度以及2018年第一季度,中国网络零售B2C市场交易规模分别为9854.4亿元、17999.7亿元以及9528.5亿元,而京东市场份额则分别为26.9%、25.6%以及25.3%,连续三个季度市场市场份额下跌。

- 2 -

频繁遭遇机构做空,成本增长成不可承受之轻

早在此轮股价下跌之前,市场已经出现了多次做空京东的声音。2017年11月,新加坡毕盛资产管理公司发布的京东做空报告称,「京东和阿里巴巴之间的价格战影响深远。它是一场持久战,无论在3C家电、服装、快消品等领域,京东都无明显胜算」。

而本季度财报也许正好应证了京东或陷入「价格战泥淖」的说法。财报显示,京东本季度净收入为1001.28亿元,运营成本为1001.23亿元,而对比2017年的四个季度,京东分别实现净收入752.2亿元、932亿元、837.5亿元以及1101.7亿元;运营成本分别则达到643.9亿元、805.5亿元、707.6亿元以及957.9亿元。

不难看出,京东运营成本占收入的比重正持续上升中,而这正不断稀释京东创造利润的能力。对此,财报分析师尹生价值线表示,「京东Q1主营业务营收和盈利都乏善可陈,甚至有点疲态。净收入增长33%,毛利率14%(营收增速相比上季度下降较多,但并没有换来毛利率的大幅反弹),运营利润相比去年大幅减少,从去年的6.6亿减少到443万」。

另外,瑞士信贷在4月20日发布一份研究报告中表示,「为了应对新零售带来的影响和冲击,京东在不断加大物流,技术研发和投资支出,从而导致其成本上涨」。受此影响,瑞士信贷将京东2018年盈利预测下调33%,2019年盈利预测下调15%。京东的财报也证实了瑞士信贷的这个结论,2018年一季度,京东用于技术研发上的投入持续提升到24亿元人民币,同比增幅达到了87.2%。

24亿元的技术研发投入看上去是一个不小的数字,但如果对比BAT三大互联网巨头的技术研发占比,京东的技术研发投入占总收入的比重仅为2.4%,这确实对应不上京东目前的行业地位,而当云计算成为阿里巴巴和亚马逊重要利润和收入来源时,京东在云计算市场的存在感几乎可忽略不计。事实上,不管是从京东最新一季的财报看,还是其他历史数据资料,如今都没有证据证明京东拥有足够的科技资产。

众包投资研究平台Seeking Alpha代表了今年以来华尔街投资机构对京东财报的普遍态度,社区分析文章认为,「京东在家电、电子产品、快消品等核心品类领域持续丢失市场份额。同时,京东所引以为傲的物流模式,其实无法满足中国消费者快速变化的需求」。

众所周知,京东的核心优势在于物流服务的高品质,为了追求配送速度,京东不断加大物流方面的投入,确实也让京东物流的配送速度远超竞争对手,但问题是京东在这个过程中却忽视了效率的提升。如今的消费者需要的物流配送服务并不单单只是快,而是时间刚刚好。

举个不恰当的例子,一个用户晚上在京东购买了一件商品,第二天早上10点,京东就将商品送到了用户家中,但问题是用户这个时候早已在上班的路上,这种配送实际上造成了资源浪费,而对比菜鸟和顺丰,可能更多会选择让快递员将商品放在菜鸟驿站或者丰巢。消费体验的升级,正让京东重金投入的物流服务正在成为负资产。

- 3 -

「消费降级」的拼多多,压垮京东的最后一根稻草?

2014年5月,微信为京东开辟一级入口,这一举动在当时也被解读为微信为京东开出了缓解流量焦虑的药方,但被寄予厚望的微信一级入口却始终没有给京东带来足够的增量,市场对此一度解读为「微信缺乏电商基因,流量入口并非万能」,但在微信生态野蛮成长的拼多多却似乎在不断反驳早先市场的判断。

自2017年下半年以来,基于微信生态的社交电商拼多多的崛起已然无法阻挡:上线两年用户数过两亿,GMV过千亿,日订单量已超过京东跃居全网第二仅次于淘宝。长期以来,拼多多一直被看成是淘宝的最大威胁,但如今拼多多对京东的威胁也在与日俱增,而相比于阿里,京东的焦虑可能会更加迫切。

拼多多的野蛮成长,确实对阿里形成了一定的冲击,但阿里的财报却似乎在告诉我们这个庞然大物的增长并没有因为拼多多而停滞。根据阿里财报显示,2018年1月到3月,阿里除了核心电商的收入同比增长62%,中国零售平台年度活跃消费者也增长了3700万,阿里的用户规模出现了大规模的扩张。

至于背后的逻辑其实很简单,淘宝的核心品类是服饰,虽然拼多多也卖服饰,但作为非标品的服饰,价格却并不是驱动消费者的唯一因素。你不能指望一个爱美的女孩子去拼多多上买50元一条的牛仔裤,因为她们可能需要的是1000元的设计师品牌。换句话说,淘宝和拼多多面向的其实是一个原本就错位的市场,

黄峥在接受《财经》杂志专访时有句话总结的非常到位,「我们与淘宝是错位竞争,争夺的是同一批用户的不同场景,错位才会长得更快,所以不存在打掉淘宝多少订单」。

36kr对此表示,拼多多这样基于社交关系链的新型电商公司打开了下沉市场。当拼多多的用户习惯于拼团、分享,满足购物性价比的基本需求,学会交易支付、物流查询技能,培养出了对互联网的信任之后,出于消费升级的原因,自然而然地会往淘宝、天猫、京东等其它品类更丰富、体验更完整的电商平台迁移。也就是说,拼多多教育过的用户,反而更容易接受淘宝。

而京东则不同,拼多多以微信为载体,依靠拼团、砍价等模式在微信生态盘活了那些之前从来不会在京东或者是很少在淘宝买东西的用户的市场,而这些集中在三四线城市的用户,正是京东希望通过微信完成用户下沉覆盖的。再加上,随着拼多多重要性的日益增加,腾讯也将拼多多视作抗衡阿里巴巴最好的武器,更多资源上的倾斜可能已在日程中。

内容电商「科技蟹」负责人谢璞对此表示,拼多多的崛起,不是淘宝的失策,而是京东与腾讯战略合作的失败。京东拥有微信入口,拼多多还只是微信公众号,却要舍近求远,与今日头条、百度、360、搜狐等合作买流量,不学拼多多挖掘微信用户群与社交流量潜能?因为,京东代表的电商模式与微信代表的“去中心化”流量有着本质的,不可调和的矛盾。如今线下新零售的坑,京东没钱跳下去了,线上的增量,又被拼多多抢了下来,总之京东很难受,它的竞争对手从阿里变成顺丰了。

另一个层面,拼多多虽然用户群和京东重合度不高,价格层面也有很大差距,但拼多多却在用更低的价格冲击了京东的百货品类。

3C家电是京东的核心品类,但这只占自营营收的50%左右,如果考虑整体营收(包括第三方卖家)这个比例可能只有25%,再加上3C家电品类竞争的白热化,利润率其实并不高。对京东来说,真正能为其自营创造收入的还是百货品类。百货品类不仅毛利率高,而且消费频次也远超3C家电,这既是流量来源,又是利润来源,重要程度其实远超3C家电品类。而这也是过去几年京东不断加大在线商超领域投入的一个很重要原因,但这个优势现在很可能会被拼多多瓦解。

虽然拼多多确实卖得大多都是山寨货,绝大多数商品的品质也无法得到保障。但对绝大多数消费者来说,在品质尚可接受的情况下,他们可能会更加愿意选择价格便宜的。一个简单的例子,一卷卫生纸京东商超卖50元,拼多多商城卖10元,京东的品质确实更好,但拼多多的低价却对消费者产生了足够的吸引力。原本10个人要买卫生纸,这可以为京东创造500元收入,而拼多多一个拼单就把这些人的消费需求给满足了。

从长远来看,游走在灰暗法律边缘的拼多多,在完成原始积累后也必然会上岸洗白。至于如何上岸,拼多多创始人黄峥的回答一定最有参考性。他给出的方向是:拼多多的最终模式是「使得上游能做批量化定制生产」,也即我们熟悉的C2M或C2B模式,而通过反向定制的模式最终重塑品牌。试想一下,当这些拼多多商城中的品牌商们被扶持起来后,产品价格的上探是必然的,那时候拼多多给京东造成的打击恐怕是毁灭性的。

最后用《腾讯没有梦想》一文作者潘乱的一句话总结,那就是「拼多多原本奔着淘宝去打的,但结果却是京东没意识到时代已经变了」。

|